TL;DR:

- Pythonでbacktestする際のTipsをまとめたものです.

- 面倒な前処理をさくっと終わらせてモデル作りに専念したい方向けに実用的なコードサンプルを載せています。

- 記事では紹介していませんが,

pandas-datareaderで基本的なマクロデータは取得可能であるため,複数因子モデルなど,さまざまなポートフォリオ選択モデルを試すことができます.

Overview:

- PythonでBacktestする環境を整える.

- 東証TOPIX構成銘柄から対象資産を選び最小分散ポートフォリオを組む.

1. データ

株価データの取得

まず,pandas-datareaderを環境にインストールします.

pandas-datareaderは,株価などの市場データをWeb API経由でダウンロードできる(pandas.Dataframe friendlyで)便利なPythonパッケージです.IEX, World Bank, OECD, Yahoo! Finance,FRED,StooqなどのAPIを内部で叩き、pythonコード上に取得したデータを読み込みことができます.詳しい使い方は公式ドキュメントを参照してください.

# Install pandas-datareader (latest version)

$ pip install git+https://github.com/pydata/pandas-datareader.git

# Or install pandas-datareader (stable version)

$ pip install pandas-datareader

今回は,東京証券取引所(東証)に上場している株式銘柄を対象商品とします.

Web上で公開されているデータは圧倒的に米国市場のものが多いですが,ポーランドの最強サイトstooq.comは東京証券取引所の過去データを公開しています.pandas-datareaderを使ってstooqから個別銘柄のデータを取得しましょう.

基本的には,pandas_datareader.stooq.StooqDailyReader()を実行すればOKです.引数には,各市場に登録してある証券コード(or ティッカーシンボル)と、データ公開元のサイト(Yahoo!, Stooq, ...)を指定します.

東京証券取引所で取り扱いされている株式銘柄には,4桁の証券コードが割り当てられているので、今回はこれを使います.(例:トヨタ自動車の株式は、東証では証券コードが7203である銘柄として,NYSEではティッカーシンボルがTMである銘柄として取引されています.)

試しに,トヨタ自動車(東証:7203)の株価データを取得してプロットしてみましょう,

import datetime

import pandas_datareader

start = datetime.datetime(2015, 1, 1)

end = datetime.datetime(2020, 11, 30)

stockcode = "7203.jp" # Toyota Motor Corporation (TM)

df = pandas_datareader.stooq.StooqDailyReader(stockcode, start, end).read()

df = df.sort_values(by='Date',ascending=True)

display(df) # show df

Open High Low Close Volume

Date

2015-01-05 6756.50 6765.42 6623.43 6704.69 10653925

2015-01-06 6539.48 6601.09 6519.83 6519.83 13870266

2015-01-07 6480.52 6685.05 6479.64 6615.40 12837377

2015-01-08 6698.46 6748.46 6693.98 6746.69 11257646

2015-01-09 6814.56 6846.70 6752.92 6795.80 11672928

... ... ... ... ... ...

2020-11-04 7024.00 7054.00 6976.00 6976.00 6278100

2020-11-05 6955.00 7032.00 6923.00 6984.00 5643400

2020-11-06 7070.00 7152.00 7015.00 7019.00 11092900

2020-11-09 7159.00 7242.00 7119.00 7173.00 7838600

2020-11-10 7320.00 7360.00 7212.00 7267.00 8825700

日別の株価推移データがpandas.Dataframeとして取得できました!

いま作成したdfの中身をプロットしてみます.(基本的に終値をつかいます)

# Plot timeseries (2015/1/1 - 2020/11/30)

plt.figure(figsize=(12,8))

plt.plot(df.index, df["Close"].values)

plt.show()

下図のように,終値(Close)の推移が簡単にプロットできました.

対象資産のパネルデータを作る

ポートフォリオ最適化問題を解くための準備として,複数の資産(株式銘柄)に対するパネルデータを作り,pandas.Dataframeオブジェクトとして整理します.

今回はTOPIX 500に掲載されている銘柄から5つ選び,投資対象資産とします.また,前処理として「終値」を「終値ベースの収益率」へ変換しています.この部分のコードは状況に合わせて変えてください.

import datetime

import numpy as np

import pandas as pd

import pandas_datareader.data as web

import pandas_datareader.stooq as stooq

def get_stockvalues_tokyo(stockcode, start, end, use_ratio=False):

"""

stockcode: market code of each target stock (ex. "NNNN") defined by the Tokyo stock market.

start, end: datetime object

"""

# Get index data from https://stooq.com/

df = stooq.StooqDailyReader(f"{stockcode}.jp", start, end).read()

df = df.sort_values(by='Date',ascending=True)

if use_ratio:

df = df.apply(lambda x: (x - x[0]) / x[0] )

return df

def get_paneldata_tokyo(stockcodes, start, end, use_ratio=False):

# Use "Close" value only

dfs = []

for sc in stockcodes:

df = get_stockvalues_tokyo(sc, start, end, use_ratio)[['Close']]

df = df.rename(columns={'Close': sc})

dfs.append(df)

df_concat = pd.concat(dfs, axis=1)

return df_concat

get_paneldata_tokyo()を使ってパネルデータを作成します.

start = datetime.datetime(2015, 1, 1)

end = datetime.datetime(2020, 11, 30)

stockcodes=["1301", "1762", "1820", "1967", "2127"]

df = get_paneldata_tokyo(stockcodes, start, end, use_ratio=True)

display(df) # return ratio daily

1301 1762 1820 1967 2127

Date

2015-01-05 0.000000 0.000000 0.000000 0.000000 0.000000

2015-01-06 -0.010929 -0.018385 -0.033937 -0.002265 -0.038448

2015-01-07 -0.014564 -0.020433 -0.059863 -0.013823 -0.059680

2015-01-08 -0.007302 -0.016338 -0.057883 -0.013823 -0.039787

2015-01-09 0.000000 -0.004490 -0.031938 -0.025407 -0.043770

... ... ... ... ... ...

2020-10-29 0.096138 -0.032923 -0.030777 0.858573 5.682321

2020-10-30 0.093336 -0.039657 -0.041199 0.832831 5.704266

2020-11-02 0.107748 -0.026188 -0.032198 0.845702 5.418978

2020-11-04 0.099341 -0.024392 -0.020829 0.858573 5.704266

2020-11-05 0.069315 -0.014964 -0.042147 0.904909 6.055390

これで,評価対象となる各資産のパネルデータを取得できました.

2. 理論

投資対象となる複数の資産に対して,適当な投資比率をそれぞれ決定することをポートフォリオ最適化といいます.今回は,最も基本的なポートフォリオ最適化の問題設定として,Markowitzが提唱した平均分散モデル(Mean-Variance Model)を採用します.

Markowitzの平均分散モデル

Markowitzの平均分散モデルでは,「ポートフォリオの期待収益率(Expected return)が一定値以上となる」という制約条件の下で,「ポートフォリオの分散を最小化する」最適化問題を考えます.

一般に,$n$コの資産で構成されるポートフォリオの場合,ポートフォリオの分散は$n$コの資産間の共分散行列の二次形式となるので,この最適化問題は二次計画問題(Quadratic Programming, QP)のクラスとなり,次のように定式化されます.

$$

\begin{align}

\underset{\bf x}{\rm minimize} ~~~ &{\bf x}^T \Sigma {\bf x} \\

{\rm subject~to} ~~~ &{\bf r}^T {\bf x} = \sum_{i=1}^{n} r_i x_i \geq r_e \\

&{|| {\bf x} ||}_{1} = \sum_{i=1}^{n} x_i = 1 \\

&x_i \geq 0 ~~ (i = 1, \cdots, n)

\end{align}

$$

- $\Sigma \in \mathbb{R}^{n \times n}$ ー $n$コの資産の共分散行列

- ${\bf x} \in \mathbb{R}^{n}$ ー $n$コの資産の投資比率ベクトル

- $\bar{\bf r} \in \mathbb{R}^{n}$ ー $n$コの資産の期待収益率ベクトル

- $x_i \in \mathbb{R}$ ー 資産$i$の投資比率

- $\bar{r}_i \in \mathbb{R}$ ー 資産$i$の期待収益率

- $r_e \in \mathbb{R}$ ー 投資家の要求期待収益率

- $\bar{r}_p \in \mathbb{R}$ ー ポートフォリオの収益率の期待値

- $\sigma_p \in \mathbb{R}$ ー ポートフォリオの収益率の標準偏差

1つ目の制約式は,ポートフォリオの期待収益率が一定値($=r_e$)以上となることを要請しています.2つ目,3つ目の制約式はポートフォリオの定義からくる自明なものです.資産の空売りを許す場合,3つ目の制約式を除くこともあります.

CVXOPTの使い方

Pythonの凸最適化向けパッケージCVXOPTを使って,この二次計画問題(QP)を解きます.

CVXOPTで二次計画問題を扱う場合は,解きたい最適化問題を以下の一般化されたフォーマットに整理して,

$$

\begin{align}

\underset{\bf x}{\rm minimize} ~~~ &\frac{1}{2} {\bf x}^{T} P {\bf x} + {\bf q}^{T} {\bf x} \\

{\rm subject~to} ~~~ & G {\bf x} \leq {\bf h} \\

&A {\bf x} = {\bf b}

\end{align}

$$

パラメータP,q,G,h,Aを計算し,cvxopt.solvers.qp()関数を実行することで最適解と最適値を求めます.Markowitzの平均・分散モデルの場合は,

$$

P = 2 \cdot \Sigma, ~~~

q = {\bf 0}_n, ~~~

G = -1 \cdot

\begin{pmatrix}

\bar{r}_1 & \cdots & \bar{r}_n \

1 & \cdots & 0 \\

\vdots & \ddots & \vdots \\

0 & \cdots & 1

\end{pmatrix}, ~~~

h = -1 \cdot

\left(

\begin{array}{c}

r_e \\

0 \\

\vdots \\

0

\end{array}

\right), ~~~

A = {\bf 1}_n^{\mathrm{T}}, ~~~

b = 1

$$

となります.

参考:

- https://cvxopt.org/userguide/coneprog.html#quadratic-programming

- https://qiita.com/ryoshi81/items/8b0c6add3e367f94c828

Pythonによる求解

対象資産のパネルデータdfから,最適値を求めるために必要な統計量を計算します.

ポートフォリオ内の資産間の共分散行列 $\Sigma$:

df.cov() # Covariance matrix

1301 1762 1820 1967 2127

1301 0.024211 0.015340 0.018243 0.037772 0.081221

1762 0.015340 0.014867 0.015562 0.023735 0.038868

1820 0.018243 0.015562 0.025023 0.029918 0.040811

1967 0.037772 0.023735 0.029918 0.109754 0.312827

2127 0.081221 0.038868 0.040811 0.312827 1.703412

ポートフォリオ内の各資産の期待収益率 ${\bf r}$:

df.mean().values # Expected returns

array([0.12547322, 0.10879767, 0.07469455, 0.44782516, 1.75209493])

CVXOPTを使って最適化問題を解く.

import cvxopt

def cvxopt_qp_solver(r, r_e, cov):

# CVXOPT QP Solver for Markowitz' Mean-Variance Model

# See https://cvxopt.org/userguide/coneprog.html#quadratic-programming

# See https://cdn.hackaday.io/files/277521187341568/art-mpt.pdf

n = len(r)

r = cvxopt.matrix(r)

P = cvxopt.matrix(2.0 * np.array(cov))

q = cvxopt.matrix(np.zeros((n, 1)))

G = cvxopt.matrix(np.concatenate((-np.transpose(r), -np.identity(n)), 0))

h = cvxopt.matrix(np.concatenate((-np.ones((1,1)) * r_e, np.zeros((n,1))), 0))

A = cvxopt.matrix(1.0, (1, n))

b = cvxopt.matrix(1.0)

sol = cvxopt.solvers.qp(P, q, G, h, A, b)

return sol

r = df.mean().values # Expected returns

r_e = 0.005 * # Lower bound for portfolio's return

cov = df.cov() # Covariance matrix

# Solve QP and derive optimal portfolio

sol = cvxopt_qp_solver(r, r_e, cov)

x_opt = np.array(sol['x'])

print(x_opt)

print("Variance (x_opt) :", sol["primal objective"])

pcost dcost gap pres dres

0: 4.3680e-03 -8.6883e-02 5e+00 2e+00 2e+00

1: 9.1180e-02 -2.2275e-01 5e-01 1e-01 1e-01

2: 2.1337e-02 -6.0274e-02 8e-02 2e-16 1e-16

3: 1.0483e-02 -1.7810e-03 1e-02 1e-16 3e-17

4: 4.9857e-03 1.5180e-03 3e-03 2e-16 8e-18

5: 4.0217e-03 3.6059e-03 4e-04 3e-17 1e-17

6: 3.7560e-03 3.7107e-03 5e-05 3e-17 1e-18

7: 3.7187e-03 3.7168e-03 2e-06 1e-17 4e-18

8: 3.7169e-03 3.7168e-03 2e-08 1e-16 6e-18

Optimal solution found.

[ 5.56e-05]

[ 1.00e+00]

[ 1.76e-05]

[ 3.84e-07]

[ 2.63e-07]

Variance (x_opt): 0.003716866155475511 # 最適ポートフォリオの分散

最適解(各資産への最適な投資比率)と,最適値(最適な投資比率を適用した場合のポートフォリオの分散)が求められました.なお,今回使った平均分散モデルによる最適解はポートフォリオのリスク(分散)に対する最適性を重視しているので,「最小分散ポートフォリオ」と呼ばれます.

なお,収益率に対する評価指標には,無リスク資産の収益率(インフレ率)を加味したシャープレシオを用いるケースが多いです.backtestの方法についてはいくつか流儀があるので,専門書や論文を参照してください.

3. 実装

上のコードをまとめて,自作のバックテスト用PythonクラスMarkowitzMinVarianceModel()を作りました.実装の参考例としてスクリプトを紹介します.

バックテスト用のPythonクラス

import cvxopt

import numpy as np

import pandas as pd

import matplotlib.pyplot as plt

class MarkowitzMinVarianceModel():

"""

Args:

=====

- df: pandas.dataframe

panel data for target assets for the portfolio.

its index must be `numpy.datetime64` type.

its columns must be time-series data of target assets.

- window_size: int

the size of time-window which is used when deriving (or updating) the portfolio.

- rebalance_freq: int

rebalance frequency of the portfolio.

- r_e: float

min of the return ratio (= capital gain / investment).

- r_f: float

rate of returns of the risk-free asset.

"""

def __init__(self, df, window_size, rebalance_freq, r_e=None, r_f=None):

self.df = self._reset_index(df)

self.df_chg = self.df.pct_change()

self.df_chg[:1] = 0.0 # set 0.0 to the first record

self.df_bt = None

self.df_bt_r = None

self.df_bt_x = None

self.window_size = window_size

self.rebalance_freq = rebalance_freq

self.jgb_int = 0.0001 # 0.01% per year (Japanese Government Bond)

self.r_f = r_f if r_f is not None else self.jgb_int * (1/12) # adjust monthly

self.r_e = r_e if r_e is not None else r_f

def _reset_index(self, df):

df = df.copy()

df['date'] = pd.to_datetime(df.index)

df = df.set_index('date')

return df

def get_dfbt_r(self):

return self.df_bt_r

def get_dfbt_x(self):

return self.df_bt_x

def backtest(self):

date_init = self.df.index.values[self.window_size]

df_bt = pd.DataFrame([[0.0, np.nan]], index=[date_init], columns=['ror', 'std'])

df_bt_r = pd.DataFrame(columns=list(self.df.columns.values))

df_bt_x = pd.DataFrame(columns=list(self.df.columns.values))

for idx, date in enumerate(self.df.index.values):

if idx >= self.window_size + self.rebalance_freq:

if (idx - self.window_size) % self.rebalance_freq == 0:

# df_chg_train

st = idx - self.rebalance_freq - self.window_size

ed = idx - self.rebalance_freq

df_chg_train = self.df_chg[st:ed]

# expected returns per target term

if isinstance(self.r_e, pd.core.frame.DataFrame):

r_e = self.r_e.iloc[st:ed].values.mean()

else:

r_e = self.r_e

# x_p: min variance portfolio

x_p = self.calc_portfolio(df_chg_train, r_e)

# df_chg_test

st = idx - self.rebalance_freq

ed = idx

df_chg_test = self.df_chg[st:ed]

df_chgcum_test = (1.0 + df_chg_test).cumprod() - 1.0

# ror_p: rate of return (portfolio)

ror_test = df_chgcum_test.iloc[-1].values

ror_p = float(np.dot(ror_test, x_p))

df_bt_r.loc[date] = ror_test

df_bt_x.loc[date] = x_p

# std (portfolio)

if self.rebalance_freq == 1:

std_p = np.nan

else:

std_test = df_chg_test.std(ddof=True).values

std_p = float(np.dot(std_test, np.abs(x_p)))

# append

df_one = pd.DataFrame([[ror_p, std_p]], index=[date], columns=df_bt.columns)

df_bt = df_bt.append(df_one)

# reset index

self.df_bt = self._reset_index(df_bt)

self.df_bt_r = self._reset_index(df_bt_r)

self.df_bt_x = self._reset_index(df_bt_x)

return self.df_bt

def calc_portfolio(self, df_retchg, r_e):

r = df_retchg.mean().values

cov = np.array(df_retchg.cov())

x_opt = self.cvxopt_qp_solver(r, r_e, cov)

return x_opt

def cvxopt_qp_solver(self, r, r_e, cov):

"""

CVXOPT QP Solver for Markowitz' Mean-Variance Model

- See also https://cvxopt.org/userguide/coneprog.html#quadratic-programming

- See also https://cdn.hackaday.io/files/277521187341568/art-mpt.pdf

r: mean returns of target assets. (vector)

r_e: min of the return ratio (= capital gain / investment).

cov: covariance matrix of target assets. (matrix)

"""

n = len(r)

r = cvxopt.matrix(r)

# Create Objective matrices

P = cvxopt.matrix(2.0 * np.array(cov))

q = cvxopt.matrix(np.zeros((n, 1)))

# Create constraint matrices

G = cvxopt.matrix(np.concatenate((-np.transpose(r), -np.eye(n)), 0))

h = cvxopt.matrix(np.concatenate((-np.ones((1,1))*r_e, np.zeros((n,1))), 0))

A = cvxopt.matrix(1.0, (1, n))

b = cvxopt.matrix(1.0)

# Adjust params (stop log messages)

cvxopt.solvers.options['show_progress'] = False # default: True

cvxopt.solvers.options['maxiters'] = 1000 # default: 100

sol = cvxopt.solvers.qp(P, q, G, h, A, b)

x_opt = np.squeeze(np.array(sol['x']))

return x_opt

def get_yearly_performance(self):

if self.df_bt is None:

pass

else:

df_yearly = self.df_bt[["ror"]].resample('y').sum()

df_yearly["std"] = self.df_bt["ror"].resample('y').std().values

df_yearly["sharpe_ratio"] = df_yearly.apply(lambda d: (d["ror"] - self.r_f) / d["std"], axis=1)

return df_yearly

def evaluate_backtest(self, logging=False):

if self.df_bt is None:

pass

else:

self.r_mean = self.df_bt["ror"].mean()

self.r_std = self.df_bt["ror"].std(ddof=True)

self.sharpe_ratio = (self.r_mean - self.r_f) / self.r_std

self.net_capgain = (self.df_bt["ror"] + 1.0).cumprod().iloc[-1] - 1.0

self.r_mean_peryear = 12 * self.r_mean

self.r_std_peryear = np.sqrt(12) * self.r_std

self.sharpe_ratio_peryear = (self.r_mean_peryear - self.jgb_int) / self.r_std_peryear

if logging:

print("Portfolio Performance")

print("=======================")

print("Returns per month")

print(" sharpe ratio : {:.8f}".format(self.sharpe_ratio))

print(" mean of returns : {:.8f}".format(self.r_mean))

print(" std of returns : {:.8f}".format(self.r_std))

print(" risk-free rate : {:.8f}".format(self.r_f))

print(" capgain ratio : {:.8f}".format(self.net_capgain))

print("Returns per year")

print(" sharpe ratio : {:.8f}".format(self.sharpe_ratio_peryear))

print(" mean of returns : {:.8f}".format(self.r_mean_peryear))

print(" std of returns : {:.8f}".format(self.r_std_peryear))

def plot_returns(self):

if self.df_bt is None:

pass

else:

xlabels = [d.strftime('%Y-%m') for idx, d in enumerate(self.df_bt.index) if idx % 12 == 0]

fig, ax = plt.subplots(figsize=(12,6))

ax.plot(self.df_bt.index.values, self.df_bt["ror"].values, label="rate of returns")

ax.plot(self.df_bt.index.values, self.df_bt["ror"].cumsum().values, label="total capital gain ratio")

ax.legend(loc="upper left")

ax.set_xticks(xlabels)

ax.set_xticklabels(xlabels, rotation=40)

return fig

def plot_returns_histgram(self):

if self.df_bt is None:

pass

else:

x = self.df_bt["ror"].values

r_mean = "{:.4f}".format(x.mean())

r_std = "{:.4f}".format(x.std())

fig, ax = plt.subplots(figsize=(12,6))

ax.hist(x, bins=30, alpha=0.75)

ax.set_title(f"mean={r_mean}, std={r_std}")

return fig

使い方

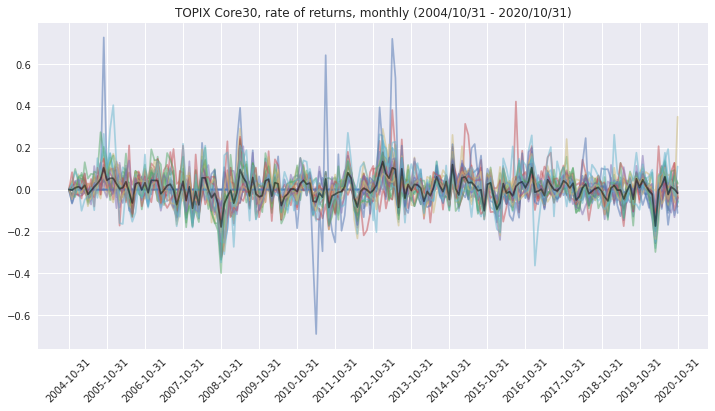

対象資産としてTOPIX Core30に含まれる内国株30銘柄を選び,これらに(最適な)投資比率を与えてバックテストしてみましょう.

ヒストリカルデータの準備

まず,pandas_datareader.data.DataReaderでTOPIX Core30構成銘柄のヒストリカルデータを読み込んで,すこし整形します.1

# Get historical data

st = '2004/10/31' # start date

ed = '2020/10/31' # end date

stocks_topix30 = [2914, 3382, 4063, 4452, 4502,

4503, 5401, 6301, 6501, 6502,

6752, 6758, 6954, 7201, 7203,

7267, 7751, 8031, 8058, 8306,

8316, 8411, 8604, 8766, 8802,

9021, 9432, 9433, 9437, 9984] # list of tickers in TOPIX Core30

symbols = [str(s)+'.T' for s in stocks_topix30]

dfs = []

for symbol in symbols:

df = pandas_datareader.data.DataReader(symbol, 'yahoo', st, ed) # daily

df = df.resample('M').mean() # daily -> monthly

df = df.sort_values(by='Date', ascending=True)

df = df.fillna(method='ffill') # 1つ前の行の値で埋める

df = df[['Close']].rename(columns={'Close': symbol})

dfs.append(df)

df_tpx30 = pd.concat(dfs, axis=1)

# fill nan

for col in df_tpx30.columns:

st_idx = df_tpx30[col].first_valid_index()

ed_idx = df_tpx30[col].last_valid_index()

# for any columns (stocks)

if df_tpx30[col].isnull().any():

# New listing (新規上場)

if st_idx != df_tpx30.index[0]:

df_tpx30[col] = df_tpx30[col].fillna(df_tpx30[col][st_idx])

# Delisting (上場廃止)

if df_tpx30.index[-1] != ed_idx:

df_tpx30[col] = df_tpx30[col].fillna(df_tpx30[col][ed_idx])

こんな感じのパネルデータができれば準備OK.

df_tpx30.tail()

Date 2914.T 3382.T 4063.T 4452.T 4502.T 4503.T 5401.T 6301.T 6501.T 6502.T ... 8316.T 8411.T 8604.T 8766.T 8802.T 9021.T 9432.T 9433.T 9437.T 9984.T

2020-06-30 2147.159091 3710.272727 12471.136364 8774.045455 4024.818182 1824.386364 1063.240909 2220.500000 3561.590909 3275.681818 ... 3172.181818 1363.545455 486.763636 4795.681818 1701.840909 6502.181818 2500.454545 3184.863636 2913.454545 5287.318182

2020-07-31 1933.785714 3427.333333 12802.619048 8465.428571 3763.000000 1731.785714 998.023810 2239.047619 3371.714286 3450.714286 ... 3029.809524 1347.857143 491.138096 4699.238095 1576.000000 5405.428571 2523.428571 3289.142857 2944.547619 6311.333333

2020-08-31 1995.300000 3399.050000 12785.500000 8041.000000 3967.150000 1712.075000 1009.300000 2207.650000 3489.050000 3351.750000 ... 3023.050000 1402.250000 531.764998 4779.850000 1644.575000 5106.050000 2570.875000 3285.300000 3066.400000 6453.700000

2020-09-30 1970.425000 3357.000000 13804.250000 8053.550000 3898.200000 1622.550000 1073.164999 2352.600000 3631.650000 2941.300000 ... 3090.425000 1402.175000 522.770003 4871.900000 1638.575000 5578.100000 2313.800000 2851.150000 2879.875000 6278.600000

2020-10-31 1989.095238 3412.714286 14189.761905 7731.619048 3568.904762 1489.047619 1070.538095 2432.285714 3605.000000 2783.952381 ... 2969.428571 1311.571429 487.642857 4804.000000 1611.214286 4938.571429 2237.142857 2742.738095 3882.095238 6991.047619

モデル学習(パラメータ設定)

あとは,自作クラスMarkowitzMinVarianceModel()のインスタンスオブジェクトmodelにパラメータと価格データdf_tpx30を食わせてバックテストを実行.

from datetime import datetime

# Const.

ST_BACKTEST = datetime(2011,10,31) # Investment period (start date)

ED_BACKTEST = datetime(2020,10,31) # Investment period (end date)

# Params

params = {

"window_size": 36, # 収益率の特性量(平均,分散)の推定に使う期間 (例: 運用時から過去36カ月)

"rebalance_freq": 1, # リバランスの頻度 (1か月ごとにポートフォリオ内の投資比率を変更)

"r_f": 0.0001 * (1/12) # リスクフリーレート (日本国債10年物利回り:0.01%を単利計算で月次に変換)

}

# Data

st = (ST_BACKTEST - relativedelta(months=params["window_size"])).strftime('%Y-%m-%d')

ed = ED_BACKTEST.strftime('%Y-%m-%d')

df = df_tpx30[st:ed]

params["r_e"]= df_tpx[st:ed] # 要求期待収益率(r_e)は同時期のTOPIX Indexの収益率とする (df_tpx作成コードは省略)

# Create model

model = MarkowitzMinVarianceModel(df, **params)

# Backtest by model

df_bt = model.backtest()

ここからは,自作クラスMarkowitzMinVarianceModel()に用意したバックテスト評価用のメソッドを使う.(分析は無限大)

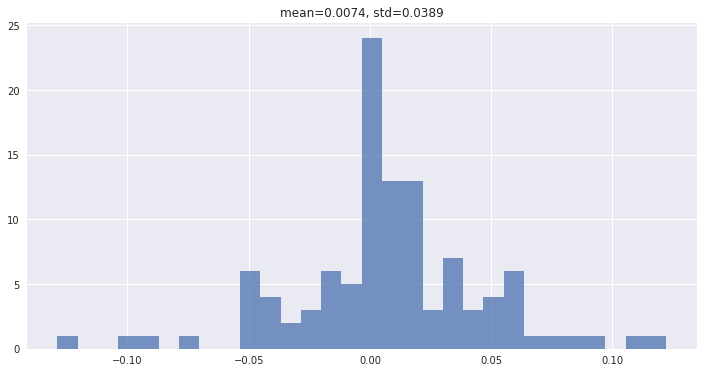

ポートフォリオのパフォーマンス評価

# Evaluate

model.evaluate_backtest(logging=True)

Portfolio Performance

=======================

Returns per month

sharpe ratio : 0.18788996

mean of returns : 0.00735206

std of returns : 0.03908527

risk-free rate : 0.00000833

capgain ratio : 1.04714952

Returns per year

sharpe ratio : 0.65086993

mean of returns : 0.08822476

std of returns : 0.13539535

ポートフォリオの収益率・累積収益率プロット

fig = model.plot_returns() # Plot returns

ポートフォリオの月次収益率分布

fig = model.plot_returns_histgram()

ポートフォリオの年次パフォーマンス

df_yearly = model.get_yearly_performance()

df_yearly

date ror std sharpe_ratio

2011-12-31 -0.0001 3.3888e-05 -3.6736

2012-12-31 -0.0444 1.2435e-02 -3.5695

2013-12-31 0.5524 6.5010e-02 8.4973

2014-12-31 0.2448 5.2800e-02 4.6357

2015-12-31 0.0952 4.1543e-02 2.2923

2016-12-31 -0.0970 4.0639e-02 -2.3871

2017-12-31 0.2486 3.0262e-02 8.2144

2018-12-31 -0.0097 3.6705e-02 -0.2644

2019-12-31 0.0254 3.1904e-02 0.7947

2020-12-31 -0.1793 7.3461e-02 -2.4404

ポートフォリオ内の各銘柄の収益率(%)

最適ポートフォリオで10年運用した場合の収益率を銘柄別に確認します。

df_bt_r = model.get_dfbt_r() # rate_of_returns

df_bt_x = model.get_dfbt_x() # investment_ratio

df1 = df_bt_r * df_bt_x # (rate_of_returns) × (investment_ratio)

df1 = df1.resample("y").sum()

df1.columns = [c.replace(".T", "") for c in df1.columns]

df1 = df1.T * 100 # transpose && convert as pct.

df1.columns = [c.strftime('%Y') for c in df1.columns]

plt.figure(figsize=(12,12))

sns.heatmap(df1, cmap="RdBu", center=0, annot=True, fmt=".2f", cbar=True)

plt.show()

10年間のパフォーマンス貢献度をみると、

-

JR西日本<9021>は、2013年に19.7%プラス、2020年に8.7%マイナスと、最もボラティリティ高い -

キャノン<7751>やNTT<9432>もCore30銘柄の中で比較的変動大きい。 - 2018年は通信セクター下落(

NTT<9432>・KDDI<9433>・NTTドコモ<9437>)だが、SBG<9984>は横ばい。 - 2020年はほとんどの銘柄マイナスの中、

ソニー<6758>は堅調で分散が機能している。

という傾向です。日本の大型株30銘柄のみでは、分散効果が物足りないように見えます。

最後まで読んでいただき,ありがとうございます!

参考書籍

- http://www.amazon.co.jp/exec/obidos/ASIN/4873118905/yumaloop-22/

- http://www.amazon.co.jp/exec/obidos/ASIN/4873118905/yumaloop-22/

-

stocks_topix30はTOPIX Core30構成銘柄の証券コードのリストです.構成銘柄は毎年10/31に更新されます.サンプルコードを再現したい場合stocks_topix30 = [2914, 3382, 4063, 4452, 4502, 4503, 5401, 6301, 6501, 6502, 6752, 6758, 6954, 7201, 7203, 7267, 7751, 8031, 8058, 8306, 8316, 8411, 8604, 8766, 8802, 9021, 9432, 9433, 9437, 9984]としてください. ↩