為替レートの予測についての論文の冒頭の部分を翻訳していきます。徐々に数を増やいしていきます。

The Behavior of Currencies during Risk-off Episodes

Irineu E de Carvalho FilhoPublication Date:January 11, 2013

IMF WORKING PAPERS

概要:

リスクオフとしても知られるグローバルリスク回避の増加は、2007年以降、より頻繁で深刻になっている。これらのリスクオフの期間、通貨市場は、日本円、スイスフラン、および米ドルが他のG-10および新興市場通貨に対して上昇し、パターンとして繰り返されている。これらのパターンは、名目金利、国際的な投資ポジションと為替レートの不均衡の指標などの基本的な要因、およびビッド・オファーのスプレッドや国際資本フローの制限などの市場流動性要因の組み合わせによって説明できる。また、リスクオフ時における通貨パフォーマンスは、近年の通貨利回りおよびより広範なリスクとの関係に連動するようになっている。

Getting beyond carry trade: what makes a safe haven currency?

Habib, Maurizio Michael; Stracca, Livio

ECB Working Paper, No. 1288, 2011

Provided in Cooperation with:

European Central Bank (ECB)

概要

低金利通貨は、通常、世界的な金融ストレス時に上昇し、安全な避難所として振る舞うという事実を報告した多くの文献がある。本稿の主な目的は、安全な避難場所としての通貨の基礎的要因を知ることだ。約25年間のパネルデータを基に、先進国と新興国の52通貨の大規模な分析をする。安全な避難所としてのステータスに最も関連しているのはごく少数の要因であり、最も顕著なのは対外純資産、外生的脆弱性の指標、そしてそれほどではないが株式市場の絶対規模、市場規模と発展の指標である。米国に対する金利スプレッドは、通貨がキャリートレードの対象となる先進国でのみ重要となる。より一般的には、推定値が不正確となり、安定または堅牢ではないグローバルなリスク回避度が高い場合には、通貨がどのようになるかを予測することは困難である。これは、金融危機時の為替レートの変動に説明をつけすぎないことである。

WHAT DOES THE YIELD CURVE TELL US ABOUT EXCHANGE RATE PREDICTABILITY?

Yu-chin Chen and Kwok Ping Tsang

概要

金利の期間構造は将来の経済活動についての情報を具体的に示すため、ファンダメンタルズから予想される将来の為替レートの変動を代理するために、国別のイールドカーブの差から相対的なネルソン・シーゲル(1987)の要因を抽出する。英国、カナダ、日本、米国の月次データを使用して、イールドカーブの要因が為替レートの動きを予測し、1か月から2年先の過剰な通貨リターンを説明する。本稿の結果は、為替レート決定を資産価格の定式化の枠組みの中で提供し、通貨リスクプレミアムをインフレおよび景気循環リスクに関連付けることにより、カバー無し金利平価パズルの直感的な説明を提供する。

Yield Curve Predictors of Foreign Exchange Returns

Andrew Ang Columbia University and NBER 2009

Joseph S. Chen UC Davis

概要

外国為替リターンの予測に役立つ重要な情報が自国以外の国のイールドカーブという横断面データにあることがわかる。この情報は、カバー無し利子平価とキャリートレードの範囲を超えている。ポートフォリオ形成の視点とパネルデータの回帰フレームワークの両方を使用して、横断面での為替レートの予測可能性を分析する。金利レベルと金利の変化の両方におけるさまざまな2国間の差は、将来の通貨収益を予測する重要な能力を持つ。さらに、イールドカーブの傾きに追加情報がある。本稿の結果は、利回りの期間構造を決定する要因が外国為替のリターンも決定することを示唆する無裁定のモデルの結果と一致する。

Empirical exchange rate models of the seventies

Do they fit out of sample?

Richard A. Meese

Kenneth Rogoff

Journal of International Economics 14(1983) 3-24

70年代の為替レートモデルの実証:アウトオブサンプルで適合は可能か?

本稿はさまざまな構造、時系列為替レートモデルのアウトオブサンプルでの予測の正確性を比較する。対ドルに対するポンド、マルク、円、実効為替レートの1-12か月先のレートをランダムウォークモデルとその他のモデルを用いて予測する。ここで検討する構造モデルはフレキシブルプライスマネタリーモデル(Frankel-Bilson)、スティッキープライスマネタリーモデル(Dornbusch-Freankel)と経常収支を取り入れたスティッキープライスモデル(Hooper-Mortojn)である。構造モデルでは将来の説明変数の実現値を用いて予測したが思わしくない結果となった。

1. はじめに

本稿はアウトオブサンプルの予測の正確性の観点から為替レートの時系列モデルと構造モデルを比較する。ランダムウォークモデルとこれらのモデルで、変動相場制移行以後の主要国通貨の価格を予測する。構造モデルは説明変数に実際の将来の値を用いたにもかかわらず、ランダムウォークからの予測より良くはならない。

バクテストでは、1か月から12か月先の対ドルのポンド、マルク、円、実効為替レートの予測を各モデルを用いて行った。予測時点で得られる最も新しい情報に基づいて予測を行った。各モデルのパラメータをそれぞれの期間についてローリング回帰を用いて推定した。

用いる構造モデルはフレキシブルプライスマネタリーモデル(Frankel-Bilson)、スティッキープライスマネタリーモデル(Dornbusch-Frankel)と経常収支を取り入れたスティッキープライスモデル(Hooper-Mortojn)である。また、Dornbusch-Frankelを、経常収支を取り入れた実証モデルとして拡張した。これらのモデルは、最小二乗法、一般化最小二乗法、操作変数法(Faire(1990))を用いて最適化された。ラグ付き変数の次数の調整をモデルに組み入れた。ドリフト付きランダムウォークを含む単回帰の時系列モデルも用いた。これらのモデルの評価には、平均二乗誤差平方根、平均絶対誤差を用いた。比較にはランダムウォークを用いた。結果としてランダムウォークよりも良い予測を与えるモデルはなかった。為替レートとすべての説明変数を含む、ベクトル自己回帰モデルにおいても結果は同じであった。

フォワードレートもランダムウォークモデルの予測を改善することはできなかった。ある意味で、現在ある実証的な為替レートモデルがどの程度アウトオブサンプルで適合できるのかという主要な課題とこのような比較結果の解釈とは無関係である。

Exchange rate predition redux: new models, new data, new currencies

Yin=Wong Cheung, Menie D Chinn, antonio Garcia Pascual, Yi Zhang

European Central Bank

No. 2018 February 2017

為替レートの予測ふたたび

MeeseとRogoff(1983)につづいて行われた、名目為替レートの決定要因の前回の評価は狭い範囲のモデルに限られていた。Chenunら(2005)は生産性をもとにしたモデル、行動均衡為替レートモデルを追加して、また予測期間を5年まで延長することでその疑問に答えた。本稿ではテイラールールに影響を与える要因、イールドカーブを含み、シャドーレートとリスクと流動性の要因を加えたモデルに拡張した。結果をランダムウォークモデル(ベンチマーク)と比べた。モデルはベクトル誤差修正法と階差系列の2つの方法を用いて推定された。モデルの評価は1四半期、4四半期、20四半期という幾つかの予測期間に対して行われた。平均二乗誤差平方根に加え為替レートの方向性という異なる基準、そしてCheung and Chinn(1998)により導入された一貫性のテストを用いた。ランダムウォークの平均二乗誤差平方根を安定して改善するモデルはないが、購買力平価は比較的良い結果を残した。さらに、変化の方向性については、いくつかの構造モデルが統計的に有意にランダムウォークの結果を上回った。これらの予測が多くの場合で、為替レートの実際の値と共和分の関係にある一方で、実際の値に関する予測の弾力性は単一とはならなかった。全体として、モデル・仕様・通貨の組みわせはある時期にはよく機能するが、別の時期に同じように機能するとは限らなかった。

一般的な要約

国際経済が一体化するという時代に、為替レートは重要な価格である。したがって、為替レートの動きの予測は大きな注目を浴びている。不幸なことに、それがどれくらいうまくいっているかは明確ではない。MeeseとRogoff(1983)の研究を発端に、多くの経済学者が競争的な方法で、為替レートモデルの評価を行った。決定要因が既知であるという仮定の下で、実際の為替レートの水準を予測できるモデルはどれかという見方をしていた。初期のモデルは狭い範囲の一連のモデルに焦点を当てていた。金利、マネタリー要因、海外債務などの差が検討された。Cheungら(2005)の最近の研究では、価格水準、生産性の伸びの役割や、債務、生産性、金利といういくつかの異なるチャンネルを融合する仕組みを追加している。

本稿では、経済の停滞の度合いとかインフレ率のようないわゆるテイラールールに影響を与える要因、イールドカーブの傾斜と呼ばれる長短金利差のような中央銀行の注目する項目を含んでいる。過去10年間で世界経済を特徴付けるゼロよりもかなり低い水準に金利を設定することが難しいゼロ金利制約の出現、グローバル金融市場におけるリスクと流動性の重要性の認識などに対処している。前者に対してはシャドーレートを導入した。これは長期金利と整合性のある短期金利のことである。後者に関しては、VIXとかTEDスプレッドというリスクの尺度をともなう金融上の基礎的要因を追加して対処した。

これらのモデルのそれぞれの結果は"変化なし"、つまりランダムウォークのベンチマークと比較される。そしてそれらは1四半期、1年、5年という長さについていくつかの基準で評価される。最初の基準は、実際の価格と予測値の差のばらつきが変化なしの予測に比べて大きいか小さいかで評価される。これはランダムウォークの平均二乗誤差平方根に対するモデルの二乗誤差との比較となる。2番目の基準は変化の方向の比較である。為替レートの価値の予測の変化が実際の変化と同じ方向にあるかどうかである。3番目の基準は、CheungとChinn(1998)により導入された一貫性のテストである。このテストは予測値と実際の為替レートが同じトレンドをもっているかどうかを評価している。

最後に評価が時期によってモデルの成果に影響していないかを明確にするために、3つの期間で評価をしている。最初の時期は、米国のインフレのない時期の後である1983年以降である。2番目はドットコムバブルの後の2001年以降である。3番目は歴史的景気後退のきっかけの後の2007年から後である。

結論として、"予測を変化なしとする"またはランダムウォークよりも良い予測能力を一貫性をもって発揮するモデルはなかった。そのなかで購買力平価は比較的よい成績を残した。これらの結果を踏まえ、価格水準に関する長期的な関係を組み込んだ仕様は成長の割合(変化率)を組み込んだ仕様よりも、特に平均二乗誤差平方根については良い成績を残した。これらのモデルは過去15年間で発展を遂げたが、古いものに比べてよいわけではない。結果として、使えるモデルや仕様の組み合わせでは非常に良いといえる成績は得られないと指摘できる。これは平均二乗誤差であろうと一貫性の基準においても同じである。ただ、多くのモデルは変化の方向の評価についてはよい成績を残した。

経済学の立場からは、購買力平価と金利平価が比較的よく、仕様が比較的単純であることに起因すると思われる。直近の期間では、リスクと流動性から構成されると予測性能は何とも言えないが、主力となるスティッキープライスマネタリーモデルの適合性を改善する傾向にある。しかし、新しいモデルが、最近の危機以後においても、古いモデルよりも一般性をもってよいとは言えない。

Fundamentals based exchange rate prediction revisited

Jan J J Groen

Monetary Assessment and Strategy Division, Bank of England(2005).

概要

この論文は、異なる期間での為替レートの動きの予測因子としてのマクロ経済のファンダメンタルズの役割について再度検討している。このようなファンダメンタルズを測定することは困難で、通貨集計、物価指数、デフレーターの系列、GDPなどの通常の測定値は、これらのファンダメンタルズの不完全な概算にすぎない。経済のファンダメンタルの動きの代替手段として、英国および海外の経済のパネルデータから国内外の動的要因を抽出し、これらを為替レートに順次あてはめて、「基本」または「コア」為替レートの水準の推定値を取得する。米ドル/ポンドの為替レートの結果は、このような「ファンダメンタルな」為替レートの水準が実際の為替レートの収束点として機能することを示唆している。大きな逸脱は発生するが、2つのレートの間の今の偏差を米ドル/ポンドの為替レートの将来の動きの予測因子として使用すると、合理的で良い結果の為替レートの予測が得られる。

Credit Migration and Covered Interest Rate Parity by Liao, Gordon Y.

International Finance Discussion Papers

Board of Governors of the Federal Reserve System

Number 1255

August 2019

信用の移動とカバー付き金利平価

はじめに

グローバル金融危機以降に起きた、カバー付き金利平価(CIP)の不成立は、最近多くの論文で取り上げられている。外国為替市場の流動性と大きさを考えると、この規模のアノマリは注目に値する。このアノマリを裁定資本の量と企業や家計の資金調達に与える影響として関連付けた分析はそう多くはない。 本論文では、外国為替市場を利用した資金調達と企業のクレジット市場の間の価格のアノマリの影響度合いを検討し、同時に通貨と国境を越えた債券発行フローへの影響を分析する。 23兆ドルに達する発行社債をカバーするデータセットから、異なる通貨間での為替ヘッジ付き借入コストの変動が、企業の借入通貨の判断を促していることが分かる。為替ヘッジ付き債務フローは、2つの乖離をそれぞれに結び付けている。

分析結果を3つの部分で構成する。 最初は、異なる通貨建ての社債の信用スプレッドの合計とそれぞれの無リスク金利の差の大きさと一貫性の観点から分析する。 これらの価格の違いの原因は、本稿で後で分析するようにファンダメンタルズの違いでも、為替レートの変動とデフォルトリスクの共変性でもない。価格の違いは、クレジット市場が発行通貨によってセグメント化されていることを示唆する。 これまでの研究結果によると局所的な需給に関するショックが信用スプレッドの決定要因であるとしているが、この論文では通貨建て価格のアノマリを社債発行市場の累積総額で説明できると初めて言及している。

例として、BBBに格付けされた米国を拠点とする通信大手、AT&Tは、203ベーシスポイントの信用スプレッドで2014年11月に15年米ドル建て債券を発行した。同時に、同様な満期のユーロ建て債券の信用スプレッドは129ベーシスポイントだった。2つの債券は、同じ格付け、満期、優先順位、法域をもっている。したがって、AT&Tの信用リスクの価格は米ドルとユーロで異なることになる。 完全に同じ債券はほとんどないため、この例から全体を一般化することは困難である。満期、格付け、流動性、および企業固有の特性という異なる性質は、比較を困難にする。大きなデータベースを用いて信用スプレッドの回帰分析を行って、他の特性から、信用リスクの通貨固有の価格設定メカニズムを説明する全体的な測定基準を構築した。 この基準を残差信用スプレッド(residualized credit spread)と呼ぶ。

第二に、残差信用スプレッドの差は、カバー付き金利平価からの乖離の方向と大きさの一致を示している。 そのため、為替ヘッジ費用を含む全体的な借入費用は、通貨間では大部分が均衡状態にある。CIPは、2つの通貨の金利差が先物為替レートと直物為替レートの差に等しいとする無裁定条件だ。CIPの仮定からの逸脱は、為替ヘッジの追加費用(または利益)となり、資金調達の金利によって示唆されるものからは離れている。 CIPの状態は2008年以前は成立していたが、金融危機の余波で成り立たなくなり、その状態が2017年まで継続している。日々の平均売買高3.1兆ドル、想定元本58兆ドルの為替スワップおよびフォワード市場の規模を考えると、このアノマリは大きい。

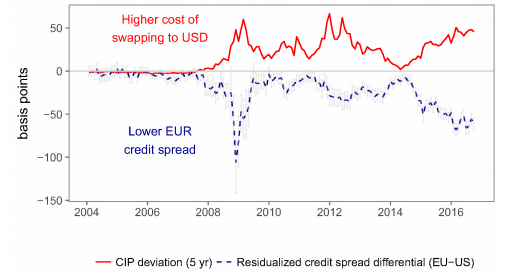

図1信用スプレッドの差異とCIP偏差

この図は、残差信用スプレッドの差とEURとUSDの5年CIPの乖離を示している。残差信用スプレッドは、月毎に回帰モデルにより推定される。

$$ S_{it} = \alpha_{ct} + \beta_{ft} + \gamma_{ mt}+ \delta_{ rt}+ \epsilon_{it} $$

ここで、$S_{it}$は、債券$i$の時点$t$における、企業$f$が満期$m$および格付け$r$で発行する通貨$c$での信用スプレッドである。ユーロとドルの債務間の残差信用スプレッドの差は、通貨固定効果$\alpha_{eur,t} - \alpha_{usd,t}$ として計算さる。債券の満期の標本平均は5年である。垂直の灰色のバーは、95%の企業レベルでのクラスタリングの信頼区間を表している。CIPの乖離は、ユーロでのインターバンク資金調達レートと為替を介した資金調達レートの差を測定している。基準の構築についての詳細は、2節で説明する。

図1は、ユーロと米ドルの間の残差信用スプレッドの差と長期CIPとの乖離を時系列で示している。これらの乖離はともに、世界金融危機以前はほぼゼロだった。しかし、2008年以降、これらのスプレッドは、通常の市況でも大きくなった。ユーロ建と米ドル建て債券の残差信用スプレッドの差は、2016年に70ベーシスポイントに達した。その残高は、250億ドルに相当し、ユーロ社債市場の年間発行額の84%(グロスの12%)に相当する。残差信用スプレッドがユーロでより低い期間(青いマイナスの破線)は、ドルの資金不足による大きなCIPとの乖離が生じる傾向がある(プラスの赤い実線)。 2つの価格の分離は同じような大きさをもち、高い負の相関をもつ(-75%)。この価格のアノマリの同じ方向への動きは、他の先進国の通貨(日本円、JPY、英国ポンド、GBP、スイスフラン、CHF、カナダドル、CAD、オーストラリアドル、AUD)でも発生する。

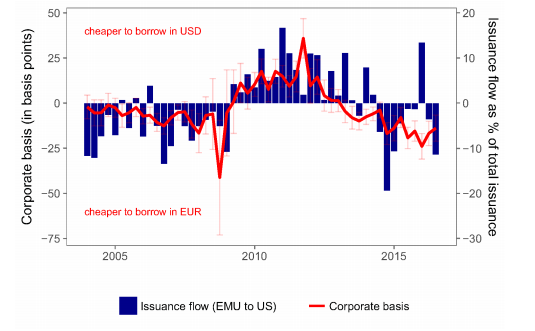

図2企業ベーシスと発行フロー

この図は、企業ベーシス(corporate basis)と、欧州通貨同盟(EMU)と米国間の二国間債務の発行フローを示している。企業ベーシスは、通貨固定効果として推定される為替ヘッジ付き借入費用の差であり

$$ S_{it}^{FXhedged} =\alpha_{ ct}+ \beta_{ ft} +\gamma_{mt}+\delta_{rt}+\epsilon i_t$$

を用いて回帰から得られる。ここで、$S^{FXhedged}$は通貨$c$で企業$f$により、満期$m$および格付け$r$で発行された債券$i$の時刻$t$でのCIP調整後の信用スプレッドである。 発行フローは、EMU企業が発行した米ドルの負債の量から、米国企業が発行したユーロの負債の量を差し引いて、各四半期の負債発行の合計額で調整して定義される。2つの基準の詳細は、3および5節で説明される。

第三に、債務発行のフローは、為替ヘッジ付き借入費用の全体的な差、つまり CIPの乖離と残差信用スプレッドの差の合計に対応している。この為替ヘッジ付き企業借入費用の差を企業ベーシスと呼んでいる。図2は、企業ベーシスが、巨大グローバル発行体の2つの通貨地域間の総債務発行フローと共変することを示している。企業ベーシスがプラスの場合、つまり企業による為替ヘッジ付き借入費用が全体で米ドル(赤線)で安い場合、企業は米ドル(青線)でより多く発行し、逆も同様である。企業ベーシスが小さなときの後であっても、クロス通貨での借入額はCIPベーシスと信用スプレッドを一致させるために多額になる可能性がある。経験的に、企業ベーシスの標準偏差の単位当たりの変化はそれぞれ、2者間発行フローの約4%のシフト(総発行の一部として)を引き起こし、企業ベーシスは2者間発行フローの変動の最大34%を説明している。均衡状態では、債券発行フローは限界費用の節約に対応し、信用スプレッドの差とCIPの乖離を結び付ける。

信用スプレッドの差またはCIPの乖離のいずれかを削減するには、他方を歪める裁定取引が必要であることを示すために、市場をセグメント化したモデルを開発した。市場がセグメント化されると、ある市場のリスクの価格を他の市場のリスクの価格から切り離すことが可能性となる。他の文脈で研究されているように、リスクテイクの専門化は市場の細分化に貢献する。このホワイトペーパーで検討した2つの価格のアノマリは、2つの次元に沿った明確な市場セグメントを反映している。—クレジット市場は額面の通貨で区別されており、CIPの不成立は直物為替レートと先物為替レートの連動性が切断されていることを示している。裁定取引はリスク回避的であり、裁定スプレッドを取り出す一方で、他のリスクを除くことを望んでいる。ただし、2つの偏差のそれぞれは、他方に対する「空売り」の制限として機能する。信用スプレッドの差を活用するには、裁定を行う経済主体は先物取引またはスワップを通じて為替リスクをヘッジする必要がある。CIPの乖離を裁定するには、借り入れた通貨とは異なる通貨で投資する必要がある。

グローバルな債券発行体および投資家は、その活動が信用および為替市場にまたがっており、市場間の裁定取引者である。3つの理由で発行体に焦点を当てる。1つは、企業は為替ヘッジ付きクロスカレンシー債務をかなり発行している。S&P 500企業の1万件にも上る提出保存文書の分析では、企業の約40%が近年為替ヘッジ付き対外債務を発行したことを示している(5.1節はこの分析を行っている)。2つ目は、投資家は通貨地域を越えた負債資本の流れを促進する上で企業がより積極的な役割を果たす誘因となる強い自国通貨バイアスを持っている。この理論的根拠を支持する発見が、Maggiori、Neiman、およびSchreger(2019)により報告され、投資家はそれぞれの発行体の国籍に関係なく、自国通貨建ての対外債務証券の大部分を保有する。3つ目は、企業は他の市場での以前の研究で示されたような裁定問題の限界を克服する自然な市場間裁定取引者である。

そもそも2つの乖離の要因は何だろうか? 局所的な信用市場のショックは、量的緩和(ECBの社債購入など)、負債主導の投資(年金基金のベンチマーク変更など)、そして信用の動向から生じた。負債とは無関係の為替ヘッジの需要ショックは、銀行の資金調達ショック、規制の変更(保険会社に対するソルベンシーII指針や米国のマネーマーケットファンドの改革など)および仕組商品などから生じた。本稿で示されているモデルは、信用市場または為替ヘッジ市場へのショックが、為替ヘッジ付き債務フローを通じて一方から他方へと伝達されたことを示している。

さらに実証分析により、モデルの予測が支持される。最初に、モデルの直感に反する影響は、データにも表れ、CIPとクレジットの両方の乖離が個別に大きい場合でも、企業ベーシスは小さいということである。2つの乖離が有意に大きい(20ベーシスポイントを超える)場合、企業ベーシスの絶対レベルは、2つの個別偏差のサイズの約4分の1にすぎない。第二に、クロスカレンシーの発行フローは、集計レベルおよび企業レベルで予測可能な方向に企業ベーシスと共変動する。さらに、事象研究を通じて、大規模なクロスカレンシー債の発行は価格への影響からCIPの乖離を与えることを示している。第三に、市場間で裁定を行う資本の外生的増加(債券発行)は、2つの乖離と密接に連動している。この予測を検証するために、満期を迎える債務は多くの場合新しい債務に借り換えられるため、満期を迎える債務の額で総債務発行高を計測した。借入ニーズの外生的増加は、企業に資本を得るための発行の通貨構成の最適化と市場統合の機会を提供している。

関連文献

一物一価の法則(LOOP)の不成立は、金融市場のさまざまな部分で発見されている。典型的な例には、Shleifer and Vishny(1997)の独創的な研究から得られた裁定論争の限界がある。LOOPの不成立と裁定の制約の理解には、Kyle and Xiong(2001)、Gromb and Vayanos(2002、2017)、Brunnermeier and Pedersen(2009)、Gârleanuand Pedersen(2011)、He and Krishnamurthy( 2013)がある。本稿は、1つの市場でLOOPの不成立が発生すると別の市場での不成立を是正する可能性があることを示すという新しい設定で、裁定取引の研究に貢献している。

本研究は、国際ポートフォリオの保有、借入、為替レートに関する論文と関連する。信用市場のセグメント化と発行体が通貨の国境を越えて投資家の需要に応えるという結果は、投資家の自国通貨バイアスの結果を反映している(Maggiori、Neiman、Schreger、2019; Burger、Warnock、Warnock、2018)。CIPからの乖離に対する債券発行フローの影響は、不完全な金融市場(GabaixおよびMaggiori、2015年)への資本流入による為替レートの決定理論と同じ主張である。

他の研究では、さまざまな文脈の企業による現地通貨対外貨借入を検証している(Bruno and Shin、2014、2017; Gozzi et al。2015; Hale、Jones、and Spiegel、2016)。ブルーノとシン(2017)は、為替ヘッジなしでドルで発行する新興市場企業のキャリートレードの動機を発見した。企業の発行フローが総計レベルで企業ベーシスに敏感であるという本稿の結果は、McBrady and Schill(2007)による政府および国際機関による外貨での借入れの機会を利用する動機にも拡張できる。

短期および長期のCIP条件は、いくつかの初期の論文で実証的に検証された。一連の論文では、短期間のCIPの不成立も研究された。金融危機以前の研究からの一般的な結論は、CIPの不成立は金融危機の前と最中で短いと判断された。為替ヘッジ付き社債価格の違いの本稿の発見は、異なる通貨建てのソブリン債価格の違いを調べる研究に似ている。インターバンク市場での資金調達のレートに基づくCIPからの乖離と比較して企業ベーシスでは比較的小さいという結果は、Rime、Schrimpf、およびSyrstad(2017)の結果と一致している。

本稿とより密接に関連しているのは、Ivashina、Scharfstein、Stein(2015)、Du、Tepper、and Verdelhan(2018)、およびSushko et al(2016)である。Ivashina、Scharfstein、Stein(2015)は、ユーロ圏ソブリン危機時の米ドル建ての資金調達と欧州の銀行の融資行動を調査し、米ドルに対する大規模な資金の減少により、銀行がユーロ資金を米ドルに交換することを余儀なくされ、その結果、CIPの不成立が発生し、融資に影響を与えた。Du、Tepper、およびVerdelhan(2018)は、最近のCIPからの永続的な乖離を研究し、四半期末の大きなスパイク状の乖離につながる銀行の規制コストに関する説明を提案した。Sushko et al(2016)はヘッジ需要と損益計算書上の費用バランスの役割という観点からCIP不成立の原因を調べた。本稿は、長期のCIPの不成立と、異なる通貨建て社債の価格の不一致の両面から共通の決定要因を説明するのに役立つ。この2つの理論からの乖離は、均衡価格と負債資本のフローという2つの要因を同時に説明することから考慮する必要がある。

また、本稿は、最近の研究で検討された他のソブリン利回りに対する米国債のベーシスまたは「コンビニエンスイールド」の理解に貢献する(2018; Jiang、Krishnamurthy、Lustig、2018、2019; Avdjiev et al.2018)。私の分析では、複数通貨で発行された同じ発行体の債券を使用し、通貨ヘッジ付き利回りの差を比較すると、企業効果から通貨効果を分離できる。他の先進国市場のソブリンと比較して、米国債ヘッジ付き借入コストの優位性の大部分は、米国債の特性と比較してドル建てで発行する企業の借り手に共通していることを示している。プレミアムは、満期が短い高格付けの社債に対して大きく、時間変動は米国債から計算されたものと同様である。

Downsized FX markets: causes and implications

Michael Moore michael.moore@wbs.ac.uk

Andreas Schrimpf andreas.schrimpf@bis.org

Vladyslav Sushko vladyslav.sushko@bis.org

BIS Quarterly Review, December 2016

ダウンサイジングされたFX市場:原因と意味合い

概要:

BISの3年に1度の調査で、FX取引高は15年ぶりに2年連続で縮小した。レバレッジをかけた機関投資家や「ファストマネー」トレーダーによる取引の減少とリスク選好度の低下により、現物市場の取引が大幅に減少した。主にヘッジ目的のFXデリバティブ取引が活発化したことで、その一部は相殺された。多くのFXディーラー銀行は、リスクを取ることに消極的になり、プライム・ブローカー業務を見直している。同時に、技術的に主導権を持つ新たなノンバンクプレーヤーが、マーケットメーカーや流動性の提供者としての地位を固めた。このような背景から、FX取引は電子的な形ではあるが、ビジネスのつながりを重視したものになってきている。このような市場参加者の構成や取引パターンの変化は、今後の市場機能やFX市場の流動性の回復力に大きな影響を及ぼす可能性がある。

結論:

この記事では、世界のFXボリュームの下落の主な要因を探っている。2013 年に行われた前回の3年ごとの調査では、市場エコシステムの構造的変化と市場機能への影響について論じた。

近年の世界貿易と総資本フローの減少は、以下の理由を部分的に説明している。

- FXスポットの活動低下。

- 主要通貨圏での金融政策の多様化や、FX市場での長期投資家の台頭

為替リスクを取るためというよりも、経営のために、これらの要因により、ヘッジや流動性を目的とした取引量が増加している。このように、スポットとFXスワップという2つの主要なFX商品は、異なる方向に引っ張られてきた。また、FX市場の構造の変化も重要な役割を果たした。プライムブローカレッジの減少は、ヘッジファンドやプリンシパル・トレーディング会社の取引減少と関連し、その結果、スポット市場の取引量が減少した。

ホールセールFX取引では、流動性供給の二分化がより顕著になった。ディーラー間でのビジネスを構築することに成功した銀行もあるし、クライアントとのフローの内在化と在庫保有リスクに関するモデルを構築した場合もあれば、単に仲介業者として橋渡しに徹している場合もある。このような環境では、電子的な関係を重視した店頭モデルが成功しているのに対し、一次卸売りのボリュームは電子取引所で減少している。また、銀行ディーラーは電子化されたマーケットメイカーとの競争にさらされている。これらの技術的に優れたプレーヤーもフローの内在化を実現してきたが、ノンバンクの大多数は、このようなフローの内在化の役割を果たしていない。マーケットメーカーは、多くの場合、市場にリスク吸収能力をもたらさない。

このような市場参加者の構成の変化とその取引パターンは市場機能に影響を与える可能性がある。関係性を重視する一方で、異種電子取引所のディーラーと顧客とが直接取引を実現させ、その安定した市場環境の中でスプレッドを低下させると、今後、ストレスに対する回復力が試される可能性がある。例えば、ノンバンクのマーケットメーカーでは、資産クラス間の相関リスクが高くなる可能性がある。また、ボラティリティの暴走やフラッシュ・イベントが増加しているとの指摘もある。これらは、市場参加者が、市場環境が悪化すると、従来の匿名の多国間取引の場に殺到することを暫定的に示唆している。そのため、進化するFX市場の構成によるリスク共有の有効性はまだ不確実である。流動性の状況に大きな変化があれば、市場リスクや企業、資産運用会社、その他の外国為替のエンドユーザーのヘッジ戦略の有効性に影響を及ぼす可能性がある。

「Python3ではじめるシステムトレード」(パンローリングのWEBからご購入いただけます。)