目的

- Pythonを用いて特定のリターン・リスク(標準偏差)を持つ資産に毎月積立投資を行った場合の長期資産推移を、モンテカルロ法によるシミュレーションで算定する

計算の概要

-

Pandas、Numpyを用いて、対象期間における月次の対数収益率を、正規分布に従う乱数として生成する - 得られた乱数を用いて、毎月積立投資を行った場合の資産推移をパーセンタイル値として出力する

(2024/1/29追記)

- 実行例をWebアプリ化し、手軽に試せるようにしたものを投稿しました。

実行例

- 今回作成した解析用のクラスである

asset_modelの実行例を示します。 - 実装方法は後述します。

1. 資産のリターン・リスクを設定する

# 期待対数収益率、標準偏差(%,年換算)

mu = 8

s = 20

#リターンmu、リスクsのモデルを定義

model = asset_model(mu,s)

- 対象資産の年次の対数収益率の

期待値(平均)、標準偏差を入力します - 今回の例では、全世界株式(

ACWI)を想定した値(期待リターン8%、リスク20%)を設定しています。 - 任意のポートフォリオのリターン・リスクの算定には下記記事もご参考に。

2. モンテカルロシミュレーションを実行する

# 投資期間(年)

dur_y = 10

# 試行回数

n = 20000

#投資期間dur_y、試行回数nのモンテカルロシミュレーションを実行

model.run_mc(dur_y,n)

-

投資期間、モンテカルロ法の試行回数を入力しモンテカルロシミュレーションを実施します。 - 詳細は後述しますが、内部処理としては

投資期間(月換算)×試行回数個の月次対数収益率を、前段で入力した期待値、標準偏差の正規分布に従い生成しています。 - 投資期間が長くなると、計算にはちょっと時間がかかります。

3. 積立投資を行った場合の資産推移を算定

# 初期投資額

x_init = 0

# 毎月積立額

delta_m = 10

#初期投資x_init、毎月delta_mの積立投資を行った場合の資産推移を計算

model.exercise(x_init,delta_m)

-

初期投資額、毎月積立額を入力し、前段で生成した対数収益率のデータを用いて、長期資産推移を算定します。 - 今回の例では、初期投資額を0、毎月の積立額を10としています。

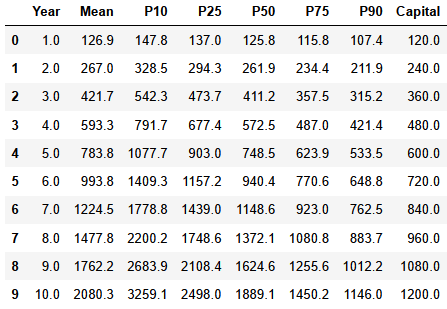

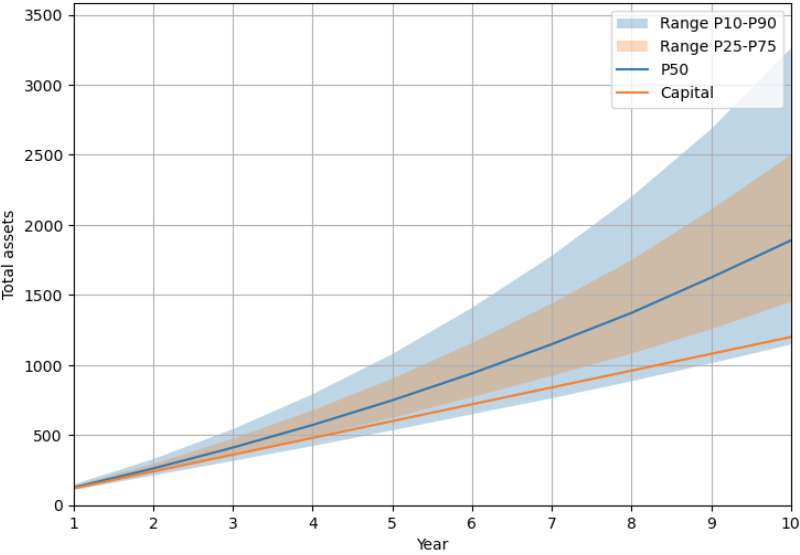

出力結果

- モンテカルロシミュレーションに基づき、年毎の総資産額の分布の平均値、P10~P90のパーセンタイル値、累計投資額(元本)をそれぞれ出力しています

- モデルと対象期間が同じであれば、

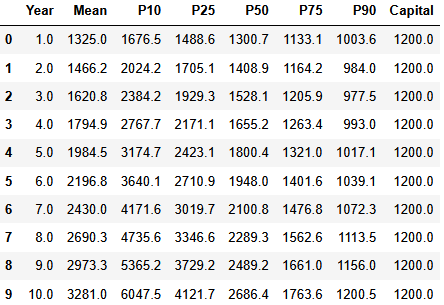

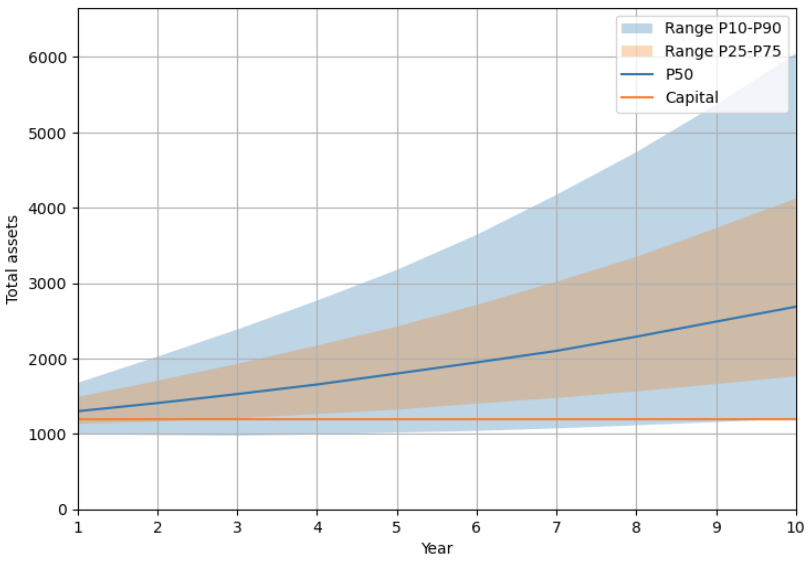

exerciseのみを再度実行することで、異なる初期投資額、積立額での計算が可能です。 - 例えば、上記の例における10年間の総投資額と同じ金額を、全て一括で初期投資し、積立は0とする場合は下記の通りになります。

# 初期投資額

x_init = 1200

# 毎月積立額

delta_m = 0

#初期投資x_init、毎月delta_mの積立投資を行った場合の資産推移を計算

model.exercise(x_init,delta_m)

- 今回の例では、全額を一括投資するケースは積立投資のケースに比べ、運用期間の前半においてより大きな下振れリスクがある一方、10年後時点では下振れリスクに大きな違いはなく、より大きなアップサイドを期待できる結果となりました。

実装方法

- ソースコード全文は下記を参照してください

-

asset_modelクラスの構成は以下の通りです

#ライブラリ読み込み

import numpy as np

import matplotlib.pyplot as plt

import pandas as pd

from IPython.display import display

#対数収益率の正規分布を仮定した長期投資シミュレーションモデル

class asset_model:

#初期化時の処理

def __init__(self, mu_y, s_y):

#対数収益率の長期モンテカルロシミュレーションを実施

def run_mc(self, dur_y, n):

#初期投資額x_init, 毎月積立額delta_mを投資した場合の資産推移を計算

def exercise(self, x_init, delta_m):

計算の流れ

- 年次リターン・リスクを月換算

- 投資期間、試行回数に応じた数の対数収益率に相当する乱数を生成

- 投入資金の、各時点における推移を計算

- 計算結果を出力

- 積立投資の長期資産推移の計算の考え方は以下の通りです。

- ある時点$i$における資産価格を$P_i$としたとき、対数収益率$lr$は以下の通り表されます。

lr_{i+1}=\ln \frac{P_{i+1}}{P_{i}}

- 上記の対数収益率の定義および対数の性質より、($t>i$)となる時点$i$で投資した金額$X_i$の、時点$t$における金額$X_{i,t}$は以下の通り求められます。

\begin{align}

X_{i,t} &= X_i * (\frac{X_{i+1}}{X_{i}}*\frac{X_{i+2}}{X_{i+1}}* \dots *\frac{X_{t}}{X_{t-1}}) \\\

&=X_i * \exp (lr_{i+1}+lr_{i+2}+\dots+lr_t)

\end{align}

- 以上より、時点$t$における積立投資の累計投資額$Capital_t$および総資産額$TotalAsset_t$は以下の通り求められます。

Capital_t = \sum_{i=0}^{t-1}X_i

TotalAsset_t = \sum_{i=0}^{t-1}X_{i,t}

- 各時点の投資額$X_i$は入力値として与えられます。

- モンテカルロシミュレーションでは、対数収益率$lr$を乱数により生成します。

1. 年次リターン・リスクを月換算

class asset_model

def __init__(self, mu_y, s_y):

#パーセント表記から少数へ変換

mu_y = mu_y / 100

s_y = s_y / 100

#入力された対数収益率の年次リターン・リスク(標準偏差)を月次へ変換

self.mu_m = mu_y /12

self.s_m = s_y / np.sqrt(12)

- 引数として入力された年あたりの対数収益率の平均・標準偏差を月あたりへ変換し、格納します。

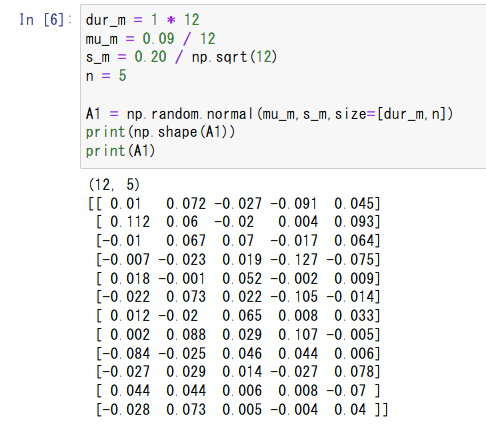

2. 投資期間、試行回数に応じた数の対数収益率に相当する乱数を生成

class asset_model

def run_mc(self, dur_y, n):

#入力された投資期間を年→月へ変換

dur_m = dur_y * 12

# [(投資期間_月),(試行回数)]の正規分布N(μ,σ)に従う乱数行列として毎月の対数収益率を生成

A1 = np.random.normal(self.mu_m, self.s_m,size=[dur_m,n])

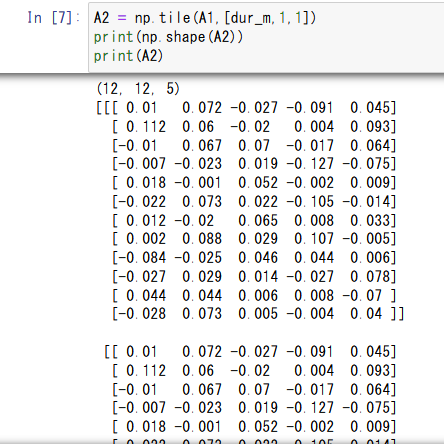

#次元を拡張し、[(投資期間_月),(投資期間_月),(試行回数)]の行列とする

A2 = np.tile(A1,[dur_m,1,1])

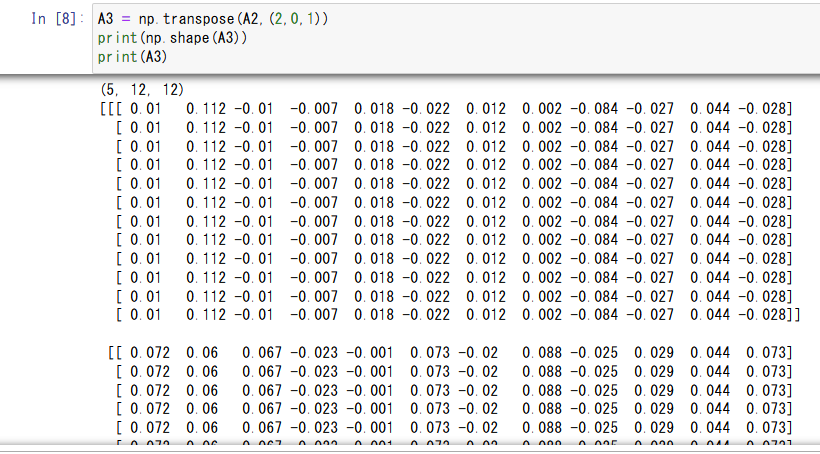

#行列を転置し、[(試行回数),(投資期間_月),(投資期間_月)]の行列とする

A3 = np.transpose(A2,(2,0,1))

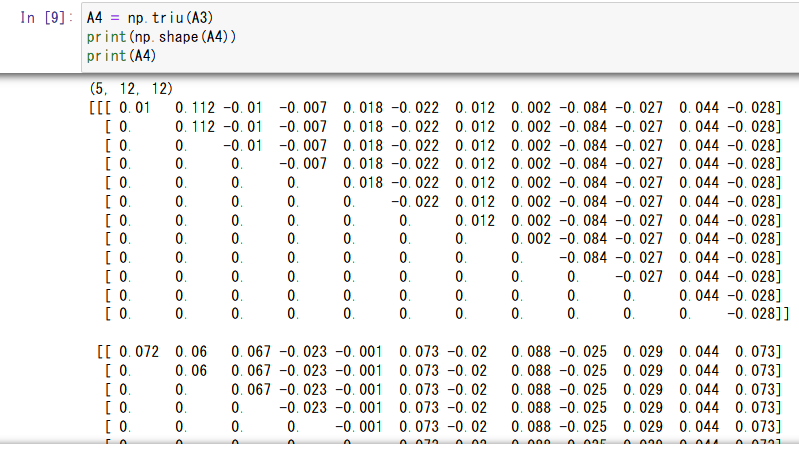

#各試行の上三角行列を取得

A4 = np.triu(A3)

#計算結果を格納

self.A = A4

self.dur_m = dur_m

print("Monte Carlo Calculation of "+ str(dur_y) + " years finished")

-

A1 = np.random.normal(self.mu_m, self.s_m,size=[dur_m,n])

前段で計算した平均mu_m、標準偏差s_mに従う正規分布の乱数行列を作成します

行列のサイズは[投資期間_月,試行回数]となります - 以下、投資期間1年(

dur_m=12)、試行回数n=5の例を示します

A2 = np.tile(A1,[dur_m,1,1])A3 = np.transpose(A2,(2,0,1))-

A4 = np.triu(A3)

それぞれ、行列に以下のような変形操作を加え、最終的に[試行回数,投資期間 _月,投資期間_月]の形状の上三角行列を得ます。

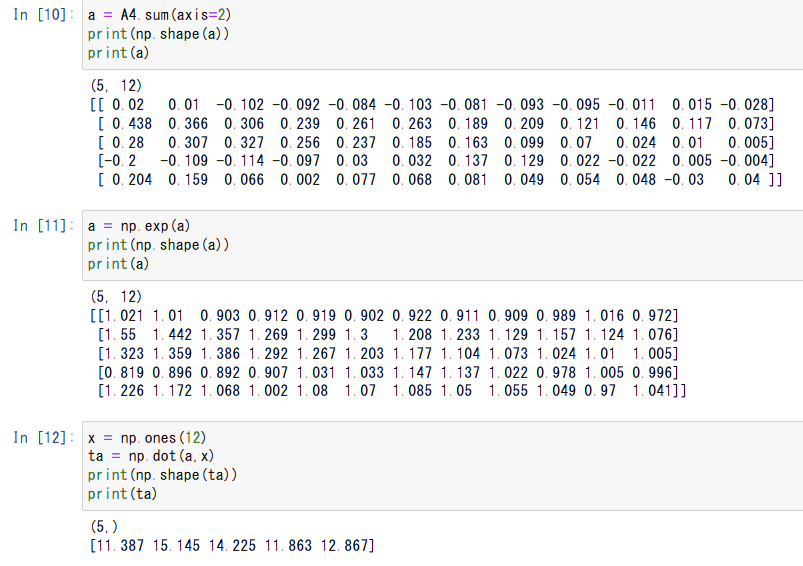

3. 投入資金の、各時点における推移を計算

class asset_model

def exercise(self, x_init, delta_m):

#月別の投資額のリスト

x = delta_m * np.ones(self.dur_m)

#初期投資額を追加

x[0] = x[0] + x_init

#総資産額のリスト

ta_list = []

#累計投資額のリスト

capital = []

#総資産額の推移を1年毎(12ヶ月毎)に集計する

for i in range(11, self.dur_m,12):

#集計時点までの対数収益率行列を切り出し

A_tmp = self.A[:,:i+1, :i+1]

#集計時点までの投資額のリストを切り出し

x_tmp = x[:i+1]

#対数収益率行列の各行の和を計算

A_tmp = A_tmp.sum(axis=2)

#対数収益率から、価格変動比へ変換

A_tmp = np.exp(A_tmp)

#各試行の、投資期間経過後の資産額を計算

ta = np.dot(A_tmp,x_tmp)

#計算結果を格納

ta_list.append(ta)

#累計投資額を格納

capital.append(x_tmp.sum())

- 以下、投資期間1年(

dur_m=12)、試行回数n=5の例の続きです。 - 前段で得られた上三角行列は、$i$ヶ月目の月次の対数収益率を$lr_i$とすると、次のように表されます。

\boldsymbol{A}=

\begin{bmatrix}

lr_1 & lr_2& \dots & lr_{12} \\\

0 &lr_2&\dots & lr_{12} \\\

\vdots & \vdots & \ddots & \vdots \\\

0 & 0 & \dots & lr_{12} \\\

\end{bmatrix}

- 行列$\boldsymbol{A}$の各行を足して、さらに指数関数を掛けて得られる列ベクトル$\boldsymbol{a}$と、各月の積立投資額の列ベクトル$\boldsymbol{x}$の内積を計算することで、$t=12$の総資産額$TotalAsset_t$を求めています。

\boldsymbol{a}=

\begin{bmatrix}

\exp (lr_1+\dots+lr_{12}) \\\

\exp (lr_2+\dots+lr_{12}) \\\

\vdots \\\

\exp (lr_{12}) \\\

\end{bmatrix} \quad

\boldsymbol{x}=

\begin{bmatrix}

X_0\\\

X_1\\\

\vdots \\\

X_{11}\\\

\end{bmatrix}

\begin{align}

TotalAsset_{12} &= \boldsymbol{a} \cdot \boldsymbol{x} \\\

&= X_0 *\exp (lr_1+\dots+lr_{12})+\dots+X_{11}*\exp(lr_{12})

\end{align}

4. 計算結果を出力

def exercise(続き)

#1年毎の各種統計値を計算

#平均

mean = np.mean(ta_list, axis=1)

#パーセンタイル値(np.percetileは下位○%を入力するが、出力としては上位○%の表記とする)

p10 = np.percentile(ta_list,90,axis=1)

p25 = np.percentile(ta_list,75,axis=1)

p50 = np.percentile(ta_list,50,axis=1)

p75 = np.percentile(ta_list,25,axis=1)

p90 = np.percentile(ta_list,10,axis=1)

year = np.arange(self.dur_m/12)+1

#計算結果をDataFrameに格納

df_result = pd.DataFrame(np.transpose([year,mean,p10,p25,p50,p75,p90,capital]),columns=["Year","Mean","P10","P25","P50","P75","P90","Capital"])

pd.options.display.float_format = '{:.1f}'.format

display(df_result)

#グラフ出力

left, width = 0.1, 0.65

bottom, height = 0.1, 0.65

fig_main = [left, bottom, width, height] #散布図の定義

fig =plt.figure(figsize=(10,7))

ax = fig.add_axes(fig_main)

ax.fill_between(df_result["Year"],df_result["P10"],df_result["P90"], alpha=0.3, label="Range P10-P90")

ax.fill_between(df_result["Year"],df_result["P25"],df_result["P75"], alpha=0.3, label="Range P25-P75")

ax.plot(df_result["Year"],df_result["P50"], label="P50")

ax.plot(df_result["Year"], df_result["Capital"], label="Capital")

ax.set_ylim(0, max(df_result["P10"])*1.1)

ax.set_xlim(1,max(df_result["Year"]))

ax.set_xlabel("Year")

ax.set_ylabel("Total assets")

ax.grid(True)

ax.legend()

- 計算結果の平均や各種パーセンタイル値を整理した上で、

matplotlibを用いて図化しています