前回まで

ITエンジニアなのにまだ投資やってないの?ITエンジニアならChatGPTでクオンツシステム作って儲けようぜ

ITエンジニアなのにまだ投資やってないの?ITエンジニアならChatGPTでクオンツシステム作って儲けようぜpart2

ITエンジニアなのにまだ投資やってないの?ITエンジニアならChatGPTでクオンツシステム作って儲けようぜpart3

Bloombergは要チェック

面白いので見ておくといいです。

論文でもテクニカル分析の有用性が実証されている

これは筑波大学で2017年に行われた検証実験ですが、TOPIXに対して過去の変動パターンから未来予測が出来るという事が実証されています。

ランダムウォーク理論など世の中的には「予測なんて不可能」と言われてきているものが違っていたということを実証したわけですね。

https://www.jstage.jst.go.jp/article/pjsai/JSAI2017/0/JSAI2017_2D11/_pdf/-char/ja

僕は筋トレ大好きですが、「テクニカルでは勝てない」なんてのは「筋トレはケガする」と言っている様なもんです。

フリーウェイトじゃなくマシンでかつフォームやトレーニング頻度、メニューといった「戦略」を間違えなければ怪我のリスクなんてめちゃ低いのですが、やり方という戦略の間違えを「筋トレそのもの」のせいにしていたら世話がないです。

何度も言いますが、「テクニカルで勝てない」なんて言ってる人はただの頭悪い人達です。

負け組思考な人たちの言葉に用はありません。

成功したいエンジニアはブルーロックを見れ

サッカー漫画でブルーロックってのがあって「日本サッカーに足りないのはエゴだ」「日本人が大切にする協調性なんてクソだ」みたいな話から始まり、選手同士がゴリゴリの蹴落としあいをして結果成長しまくるって漫画なんですが、

一成功者としてホント思うのは、もっとエゴイスト、自信家、自分が一番でいていいし、自分のエゴを出した方がいいです。

日本人ほどそういうの嫌う民族だし、潰しにかかる陰湿アンチも多いですけど、勝つ人間って実際そうなんですよ。

投資だろうがなんだろうが「成長する人間」ってのはそういうもんです。

教育をやってけばやってくほどわかるんですけど結局は「習慣」という名の「洗脳」です。

そういう教育を受けてべっとりとその価値観が深層心理にまでこびりつくとその誤った価値観で物事を判断して行動するので、誤った結果しか生まれません。

なので、まずその「汚れ」を落とすことからしないとなかなか成功って難しいんですよね。

ダブルバガーを探せ!2022年にダブルバガーとなった銘柄は?

まあ、小話はこのへんにして今回の株のお話。

投資をやったことある人なら夢を見るのが

ダブルバガー(持ってる株が2倍になる)やテンバガー(10倍になる)

というものです。

こういうのは、テクニカルではなくファンダメンタルを主にして探さなければならないものですが、

それでも「プログラミングの力」で

探す効率を劇的に上げる

ことは可能です。

ちなみに

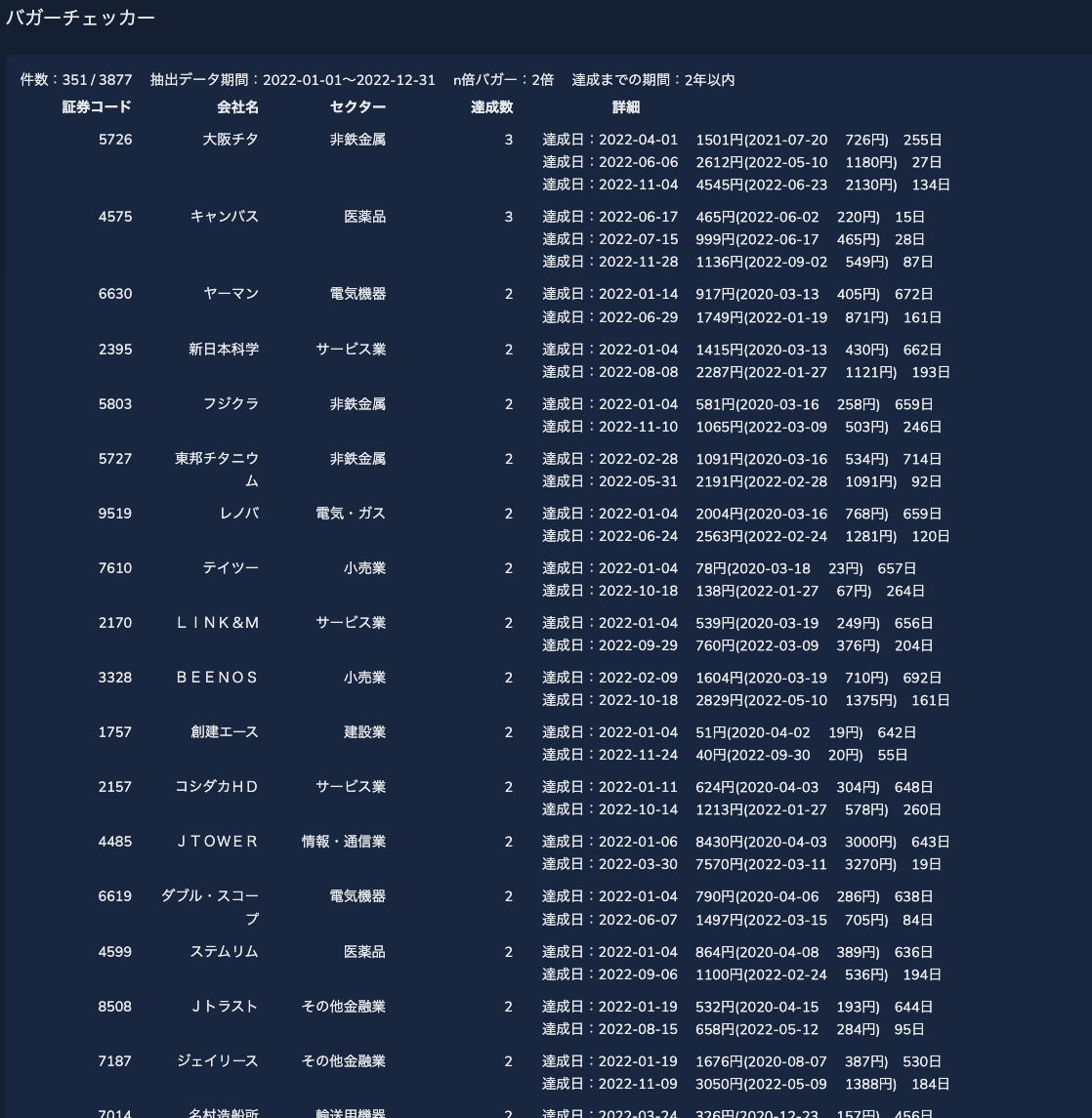

2022年中に2年以内でダブルバガーとなった銘柄

は何件ありそうでしょうか?

以前紹介したうちで開発したシステムで調査してみるとなんと

3877銘柄中351銘柄

でした。(出来高が50万未満の流動性が少ない銘柄は除外しています)

なんと、

およそ1割もの銘柄が2倍になっている

わけです。

しかも、銘柄によっては何度も達成していますよね。

非鉄セクターが多いのは、この時期にAIやロシア戦争でのレアメタル不足が話題になっていたからです。

また、レノバは風力発電での大手ですが、2021年10月に政府が再生エネルギー政策を打ち出したことで盛り上がりどんどん上がっていきました。

これだけ見ても、

国策なり大きな話題性のあるもの。

がやっぱり、上がりやすく見えますね。

こういうデータを元に

ダブルバガー達成銘柄のうち、国策・話題のあるものが何割あるか?

とか調べたり、

TwitterなりYahooリアルタイム検索なりの推移で話題性を常にシステムでチェックする

とまた面白いものが見えてくるでしょう。

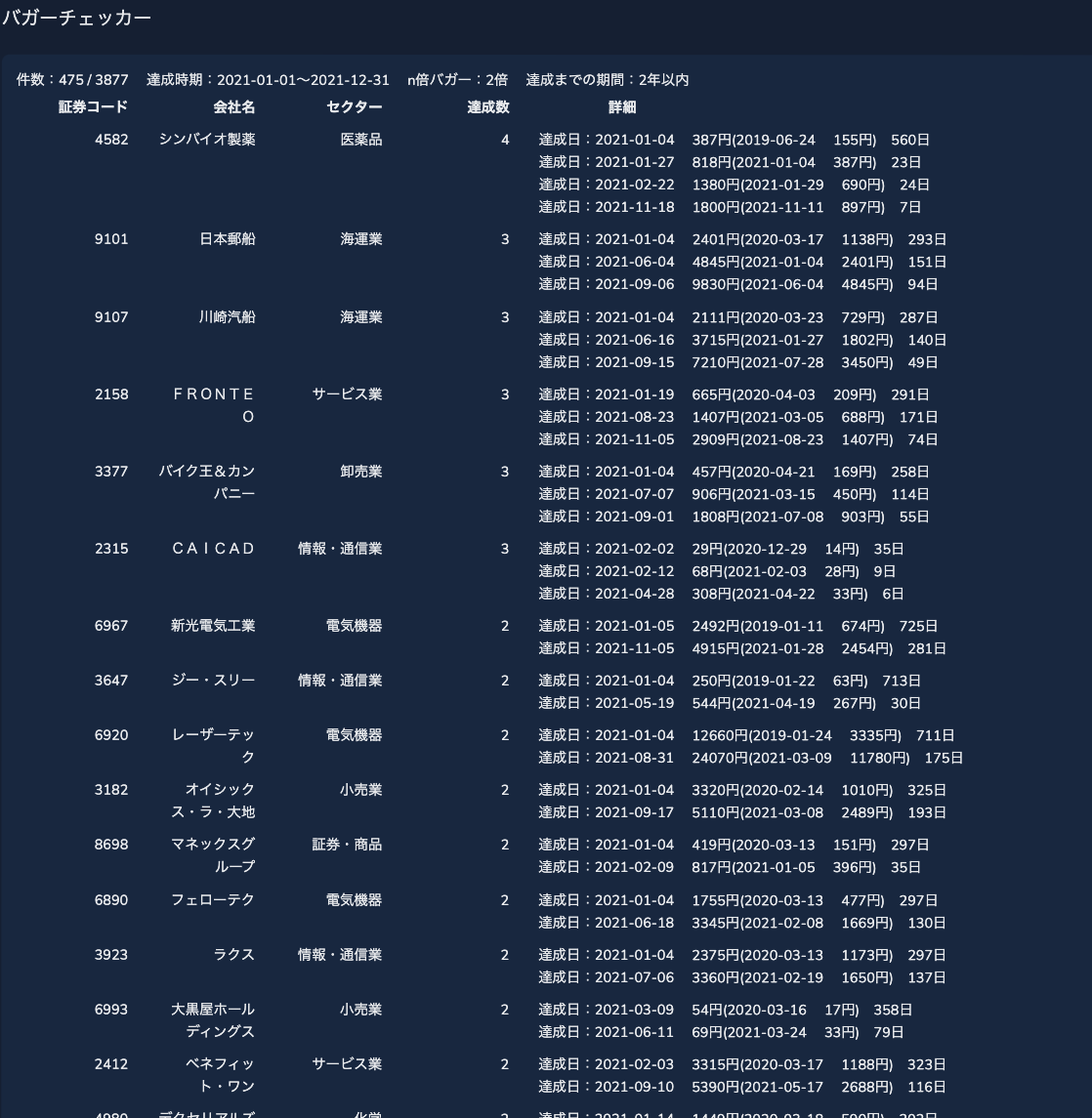

2021年にダブルバガーとなった銘柄は?なんと全体の◯割!

2022年が多かっただけじゃね?と思うかもしれませんが、2021年でもなんと

475銘柄

ダーツで銘柄選んでも当たる確率が1割

って結構可能性ありそうですよね?

もちろん、タイミングが重要なわけですし、前々から仕込んでおく必要があり、底と天井で2倍取るなんてのは至難の技で途中で握力もなくなって売ってしまうわけなんで、実際は3倍(トリプルバガー)とかの銘柄を選定して仕込んでいく必要があります。

こういうものも「感覚」的なものじゃなく、きちんと数値化して「見える化」し把握するというのはビジネスマンとしても最低限のスキルですが、結構な人が感覚で「多そう」「少なそう」「そんなの難しいよ」とかしか考えてない人も多いでしょうね。

感覚だけで物を考えたり判断している人は普通の仕事でもそんなレベルの仕事しかしてないでしょう。イメージに踊らされちゃう人ですね。そういう人はそもそも投資で勝てません。(事業であっても同じです)

2009年〜2019年まででテンバガー達成銘柄は◯件!

因みにテンバガーも調査したところ、

リーマンショック後の2009年〜2019年の間で10年以内に達成したのは、

425件

でした。

これを達成開始〜達成までの株価データを全てcsv出力して、ChatGPTで

共通点はどんなものがあるか

というのを解析してもらうと分析がかなり捗るでしょう。

(高値安値が切り上がってる確率がn%とか色々出てくると思います)

損切りが大事な理由

初心者向けの話ですが、

損切りが大事だってどこでも言いますよね。

何故かといえば、例えば、

50%に下落した資金を、元に戻すには50%の上昇だけでは足りませんよね。

10%の下落なら、11.2%の上昇

20%の下落なら、25%の上昇

30%の下落なら、43%の上昇

40%の下落なら、67%の上昇

50%の下落なら、100%の上昇

をさせなければ元の金額に戻らないわけです。

損失が膨らむほど、元に戻すのが難しくなっていきます。

資金の大半を失えば相場から撤退です。

損切りは守り、転び方です。

守りが出来なければまずもって勝てません。

投資、トレードは何年、何十年というスパンでの総合結果なので、一回の勝ち負けとかどうでもいいんです。(一発の大きな勝ちを見てこの人は凄い人だ!とか判断してる頭の弱い人達っていますよね)

戦略が一貫していること。

リスクリワードを元に損切りの%を守っていること。

めちゃくちゃ大事です。

トレードでよくやりがちなのが、日足で見てインしたのに下げたら週足を元に判断し始めちゃったりするんです。

時間軸が違う時点でもう全く別の戦略なのに

です。

デイトレで必ず次の日に持ち越さないのもそれが理由です。戦略が全く違うものになってしまうほどやらかしてるわけですが、当の本人はちょっとした出来心で大丈夫だろうとやっちゃうわけです。(僕も経験があります)

他にもATRが全然違うのに同じように資金を入れてたり、同じ額で損切りラインを置いてたりします。

ATRが違うって事は、カジノで言えば

倍率の違う台でゲームしてる

って事で、全く違う戦略でゲームをしてるわけです。

先ほどのデイトレの例で言えば1日の平均ATRと2日間での平均ATRは全然違うわけですよね。

平均5%なら持ち越すと単純に言えば

倍の10%も値動きする

可能性があり、

2日とも下げてれば−10%

までいく可能性があるわけです。

その時点でもう全くの別ステージ、カジノで言えば別のテーブルでプレイしてるわけですが、当の本人は気付かないわけですね。

そりゃ負けて当然です。

ナンピンがダメな理由を数字で見よう

つづく