保有している一般口座から譲渡所得を発生させてしまいました。

確定申告があまりに辛かったので記事にしました。

一般口座の譲渡所得は原則として確定申告しなくてはいけません。

一方で、一般口座(および特定口座)の配当所得は確定申告する必要はありませんが、配当所得の総合課税制度または申請分離課税制度により税金の還付がある場合があります。

社会人 1 年目、私はとても愚かでした。

社会勉強だと考え、毎月約 10 万円(約 1,000 円ずつ約 100 銘柄)の投資信託を定期買付しました。当時、税金のことを含め、何も良く分かっていませんでした。

1 年後、社会人として少し賢くなり、手数料の安いネット系証券口座で特定口座を開設し、NISA 口座も開設しました。

買付する投資信託の本数は数本に抑え、買付手数料ゼロで信託報酬が安いインデックス型投資信託を長期定期買付するようになりました。

社会人 1 年目の時に作った証券口座は、定期買付を停止させ休眠状態とし、私の記憶から消されました。

5 年の月日が経ち、人生の転機もあり、保有している金融財産を整理整頓しようと考えました。

社会人 1 年目の時に作った証券口座にあった金融資産(投資信託)は全て売却しました。

・・・そして・・・気づいてしまった・・・このクソ口座・・・一般口座だった!!

定期買付した 83 銘柄の平均取得単価を自分で計算して書類を作るだって!?つらいよ!つらすぎるよ!!

ついでなので、保有している証券口座について、配当所得を全部確定申告しよう!

配当所得を申請分離課税で確定申告書類を作ったところ、8,000 円程度の税金還付が見込めそうです。

私は税金の専門家ではありません。

この記事を公開することで、税金について知識を持った方々からコメントが付けられるであろうことは覚悟しています。

それは、つまり私にとってリスクでしかありませんが、敢えて記事を公開したいと思います。

その方が、私のためにもなるし、みんなのためになると信じています。

尚、正しい投資信託の定期買付の方法については「正しい投資信託の定期買付の方法」を参考にしてください。

課税の制度

課税制度には「総合課税制度」と「分離課税制度」とがあります。

各種所得に応じて、片方(選択できる場合あり)の課税方式で税額を計算します。

総合課税制度

各種の所得金額を合計して所得税額を計算する制度です。

総合課税制度(国税庁)

分離課税制度

各種の所得金額を合計せずに所得税額を計算する制度です。

所得税の課税は原則的には総合課税ですが、上場株式の譲渡は分離課税の対象になります。

分離課税には「源泉分離課税」と「申告分離課税」とがあります。

源泉分離課税制度

源泉徴収により自動的に納付されます。

源泉分離課税制度(国税庁)

申告分離課税制度

確定申告で本人が申告する必要があります。

申告分離課税制度(国税庁)

所得の種類と課税の仕組み

所得税法では所得を 10種類 に区分しています。

所得の区分のあらまし(国税庁)

所得の種類と課税のしくみ(国税庁)

株式・証券投資信託の保有・売買に関係する所得は譲渡所得・利子所得・配当所得です。

株式・配当・利子と税(国税庁)

利子所得と配当所得の課税方法(国税庁)

譲渡所得

資産(株式・証券投資信託)を譲渡(売却・解約・償還)することによって生ずる所得です。

株式・証券投資信託の譲渡があった場合には、他の所得と区分して税金を計算する「申告分離課税」となります。

譲渡所得(国税庁)

株式等を譲渡したときの課税(国税庁)

利子所得

預貯金や公社債の利子に係る所得です。

利子所得は原則的に源泉分離課税です。

利子所得(国税庁)

配当所得

株式配当・株式投資信託分配金に係る所得です。

上場株式等の配当(分配金)は源泉徴収されるので確定申告する必要はありません。

ただし、配当控除または損益通算・繰越控除するためには確定申告が必要です。

配当所得の課税には「源泉徴収(申告不要)」「総合課税(確定申告)」「申告分離課税(確定申告)」があります。

当所得の課税 | 備考

----|---------|-----|

源泉徴収(申告不要)| 配当控除の適用を受けない。損益通算しない。

総合課税(確定申告)| 配当控除の適用を受ける。損益通算しない。

申告分離課税(確定申告)| 配当控除の適用を受けない。損益通算する。

配当控除

配当所得があるときには、一定の税額控除を受けることができます。

ただし、配当所得を配当控除するためには配当所得を「総合課税」で確定申告する必要があります。

配当控除(国税庁)

損益通算

上場株式等の譲渡損失は、上場株式等の利子所得・配当所得と損益通算できます。

ただし、配当所得を損益通算するためには配当所得を「申告分離課税」で確定申告する必要があります。

上場株式等に係る譲渡損失の損益通算及び繰越控除(国税庁)

株式等の譲渡損失の取扱い(国税庁)

上場株式等の配当等に係る申告分離課税制度

繰越控除

損益通算してもなお控除しきれない上場株式等の譲渡損失については、翌年以後3年間にわたり、確定申告により、上場株式等の譲渡所得・利子所得・配当所得の金額から繰越控除することができます。

譲渡損失を繰越ためには配当所得を「申告分離課税」で確定申告する必要があります。

証券投資信託

株式や債券のような有価証券を主な投資対象とする投資信託を証券投資信託と言います。

証券投資信託は「公社債投資信託」と「株式投資信託」に大別されます。

証券投資信託の税金(みずほ証券)

国内で販売されている証券投資信託のほとんどが国内投資信託です。

国内の投資信託委託会社が設定したファンドが海外に投資していたとしても、日本の法律に基づいて設定・運用されるものは「国内投資信託(内国証券投資信託)」と言います。

株式投資信託

所謂、一般的な投資信託です。

分配金は配当所得になります。

分配金は源泉徴収されます。株式投資信託の収益分配金に対する源泉徴収税率は合計20.315%(所得税および復興特別所得税15.315%、住民税5%)です。

株式投資信託の収益分配金については、申告不要・総合課税・申告分離課税のいずれかを選択できます。

特定証券投資信託

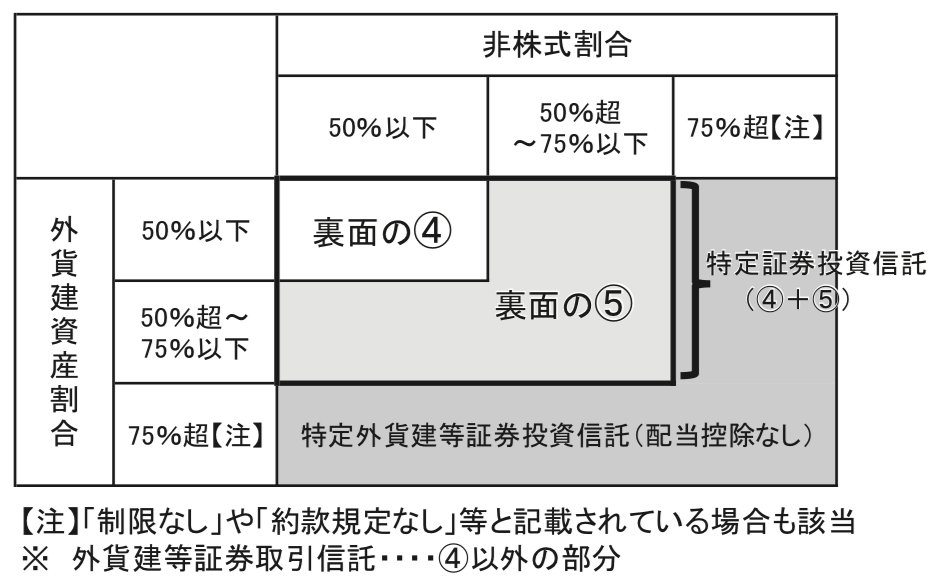

国内株式投資信託(特定株式投資信託を除く)のうち「外貨建資産割合」・「非株式割合」のいずれもが75%以下のものを「特定証券投資信託」と言います。

特定証券投資信託の収益分配金は配当控除の適用対象です。

一方で、証券投資信託のうち、信託財産の全部又は一部を外貨建資産又は株式以外の資産に運用する証券投資信託で、外貨建資産割合及び非株式割合のいずれもが100分の50以下に定められているもの以外を外貨建等証券投資信託と言います。

また、外貨建等証券投資信託のうち、特定外貨建て証券投資信託については、外貨建資産割合及び非株式割合のいずれもが100分の75以下に定められているもの以外を特定外貨建等証券投資信託と言います。

特定外貨建等証券投資信託は配当控除を受けることはできません。

外貨建資産割合又は非株式割合が「制限なし」や「約款規定なし」等の場合は特定外貨建等証券投資信託に該当するため、配当控除を受けることはできません。

国内株式投資信託(特定株式投資信託を除く)の収益分配金について総合課税により確定申告をする場合の配当控除率は次のようになります。

特定証券投資信託に係る配当控除を受けられる方へ(国税庁)

原則として特定証券投資信託の株式相当分に対する配当金が控除対象になるので、仮に特定証券投資信託であったとしても、債券型投資信託やリート投資信託には配当控除は実質ありません。

不動産投資信託(みずほ証券)

上場株式投資信託

ETF のことです。

後述の特定株式投資信託でなければ、前述の配当控除率に従って配当控除を受けます。

特定株式投資信託

指数連動型の ETF のことです。

特定株式投資信託は特定証券投資信託ではありません。

特定株式投資信託の配当控除は株式と同じ高い控除率になります。

いわゆる株価指数連動型のETFなど、信託財産を株式のみに対する投資として運用することを目的とする証券投資信託のうち、その受益権が金融商品取引法第2条第16項に規定する金融商品取引所に上場されていることや特定の株価指数に連動していることなど一定の要件に該当する投資信託をいいます。

(措法3条の2、措令2条、措規2条の3)

公社債投資信託

MRF、MMF、外貨MMF、中期国債ファンドなどです。

分配金は利子所得になります。

分配金は源泉徴収されます。公社債投資信託の収益分配金に対する源泉徴収税率は合計20.315%(所得税および復興特別所得税15.315%、住民税5%)です。

公社債投資信託の収益分配金については、申告不要または申告分離課税のいずれかを選択できます。

債券を中心に運用し株式を組み入れていない場合でも、約款で株式に投資できると明記されていれば株式投資信託になります。

例えば、「三菱 UFJ 国際投信」が運用する「eMAXIS SLIM 国内債券インデックス」の交付目論見書を見ると、課税上は株式投資信託として取り扱われることが明記されています。

[交付目論見書(eMAXIS SLIM 国内債券インデックス)](https://emaxis.jp/pdf/koumokuromi/252648/252648_20190125.pdf)

[交付目論見書(eMAXIS SLIM 国内債券インデックス)](https://emaxis.jp/pdf/koumokuromi/252648/252648_20190125.pdf)

証券口座の種類

証券口座には「一般口座」と「特定口座」とがあります。

特定口座には「源泉徴収なし」と「源泉徴収あり」とがあります。

| 口座 | 確定申告 | 備考 |

|---|---|---|

| 一般口座 | [原則] 確定申告しなくてはいけない | 『取引報告書』を集計して年間取引報告書を作成する |

| 特定口座(源泉徴収なし) | [原則] 確定申告しなくてはいけない | 『年間取引報告書』を利用する |

| 特定口座(源泉徴収あり) | [原則] 確定申告しなくてよい | 何もしなくて良い |

特定口座にしておけば、1 年間の上場株式等の譲渡所得等の金額などを記載した「特定口座年間取引報告書」が証券会社から連携されます。

「特定口座(源泉徴収なし)」の場合は、特定口座年間取引報告書を用いて、簡単に所得税・住民税の確定申告ができます。

「特定口座(源泉徴収あり)」の場合は、確定申告する必要すらありません。

ただし、「特定口座(源泉徴収あり)」の場合でも、確定申告することはできます。

特定口座制度(国税庁)

特定口座(みずほ証券)

確定申告の手順

年間取引報告書の作成

証券(銀行)口座から取引履歴を CSV 形式でダウンロードします。

年度内の取引履歴だけでなく過去の取引履歴も必要です。

CSV ファイルを読み込みます。

library("data.table")

data <- fread('data.csv')

CSV ファイルの列数と行数を確認し全レコードが読み取れているかどうかを確認します。

先頭数件、末尾数件、サンプリング数件の内容を目視で確認します。

数値が文字列として読み込まれている場合は整数値または浮動小数点数値に変換します。

日付は Date 形式に変換します。

data[, 約定日 := as.Date(約定日, format = '%Y年%m月%d日')]

data[, 受け渡し日 := as.Date(受け渡し日, format = '%Y年%m月%d日')]

data[, 個別元本 := as.integer(gsub(',', '', 個別元本))]

data[, 単価 := as.integer(gsub(',', '', 単価))]

data[, 口数 := as.integer(gsub(',', '', 口数))]

data[, 約定額 := as.integer(gsub(',', '', 約定額))]

data[, 手数料 := as.integer(gsub(',', '', 手数料))]

data[, 消費税 := as.integer(gsub(',', '', 消費税))]

data[, 課税対象額 := as.integer(gsub(',', '', 課税対象額))]

data[, 所得税 := as.integer(gsub(',', '', 所得税))]

data[, 地方税 := as.integer(gsub(',', '', 地方税))]

data[, 受渡額 := as.integer(gsub(',', '', 受け渡し額))]

data$受け渡し額 <- NULL

data[, 信託財産留保額 := as.integer(gsub(',', '', 信託財産留保額))]

data[, 普通分配金単価 := as.numeric(gsub(',', '', 普通分配金単価))]

data[, 特別分配金単価 := as.numeric(gsub(',', '', 特別分配金単価))]

data[, 普通分配金 := as.integer(gsub(',', '', 普通分配金))]

data[, 特別分配金 := as.integer(gsub(',', '', 特別分配金))]

data[, 単位口数 := as.integer(gsub(',', '', 単位口数))]

取引種別毎に取引回数を確認します。

data[, お取り引き種別 := ifelse(お取り引き種別 == 'ご購入', '購入', お取り引き種別)]

data[, お取り引き種別 := ifelse(お取り引き種別 == 'ご解約', '解約', お取り引き種別)]

data[, 取引種別 := お取り引き種別]

data$お取り引き種別 <- NULL

> data[between(約定日, '2018-01-01', '2018-12-31'), .(取引回数 = .N, 受渡額 = sum(受渡額)), by = 取引種別][order(-取引回数)]

取引種別 取引回数 受渡額

1: 分配金 406 xxx,xxx

2: 再投資 406 xxx,xxx

3: 解約 81 xxx,xxx

4: 購入 9 xxx,xxx

5: 償還金 2 xxx,xxx

解約 81 件 + 償還金 2 件 = 83 件が譲渡(売却)取引です。

証券会社は、譲渡取引の銘柄・数量・金額に関する情報を、『支払調書』という書類にして税務署に提出しています。

個別取引

取引履歴(取引明細)は証券会社によって仕様が違います。

個別の銘柄の取引を時系列で確認します。

今回は損保ジャパン日本興亜アセットマネジメントが運用する「トルコ株式オープン」の取引を追いましょう。

ちなみに、「モーニングスターレーティング」で 3 年 5 年ともに「☆ 1 個」、「モーニングスターリターン」も3 年 5 年ともに「低い」ととされているファンドです。5 年間のトータルリターンは年率 -4.65%、信託報酬は 1.94% です。リスクメジャーもかなり高いです。

View(data[ファンド名 == 'トルコ株式オープン(愛称:メルハバ)', c('約定日', '取引種別', '単価', '単位口数', '口数', '受渡額', '約定額', '手数料', '消費税', '個別元本', '課税対象額', '所得税', '地方税', '普通分配金単価', '特別分配金単価', '普通分配金', '特別分配金')])

約定日 | 取引種別 | 単価 | 単位口数 | 口数 | 受渡額 | 約定額 | 手数料 | 消費税 | 個別元本 | 課税対象額 | 所得税 | 地方税 | 普通分配金単価 | 特別分配金単価 | 普通分配金 | 特別分配金

---|---|---:|---:|---:|---:|---:|---:|---:|---:|---:|---:|---:|---:|---:|---:|---:|---:|

2013-08-28 | 定期買付 | 8945 | 10000 | 4472 | 4000 | 4000 | 0 | 0 | NA | NA | NA | NA | NA | NA | NA | NA

2013-09-30 | 定期買付 | 10255 | 10000 | 2854 | 3000 | 2927 | 70 | 3 | NA | NA | NA | NA | NA | NA | NA | NA

2013-10-31 | 定期買付 | 11066 | 10000 | 882 | 1000 | 976 | 23 | 1 | NA | NA | NA | NA | NA | NA | NA | NA

2013-11-28 | 定期買付 | 10803 | 10000 | 903 | 1000 | 976 | 23 | 1 | NA | NA | NA | NA | NA | NA | NA | NA

2013-12-30 | 定期買付 | 8903 | 10000 | 1096 | 1000 | 976 | 23 | 1 | NA | NA | NA | NA | NA | NA | NA | NA

2014-01-28 | 定期買付 | 8435 | 10000 | 1157 | 1000 | 976 | 23 | 1 | NA | NA | NA | NA | NA | NA | NA | NA

2015-01-26 | 分配金 | 1200 | 10000 | 11364 | 1088 | 1364 | NA | NA | 9530 | 1364 | 208 | 68 | 1200 | 0 | 1364 | 0

2015-01-26 | 再投資 | 11812 | 10000 | 922 | 1088 | 1088 | NA | NA | NA | NA | NA | NA | NA | NA | NA | NA

2018-12-05 | 解約 | 5350 | 10000 | 12286 | 6573 | 6573 | 0 | 0 | 9701 | 0 | 0 | 0 | NA | NA | NA | NA

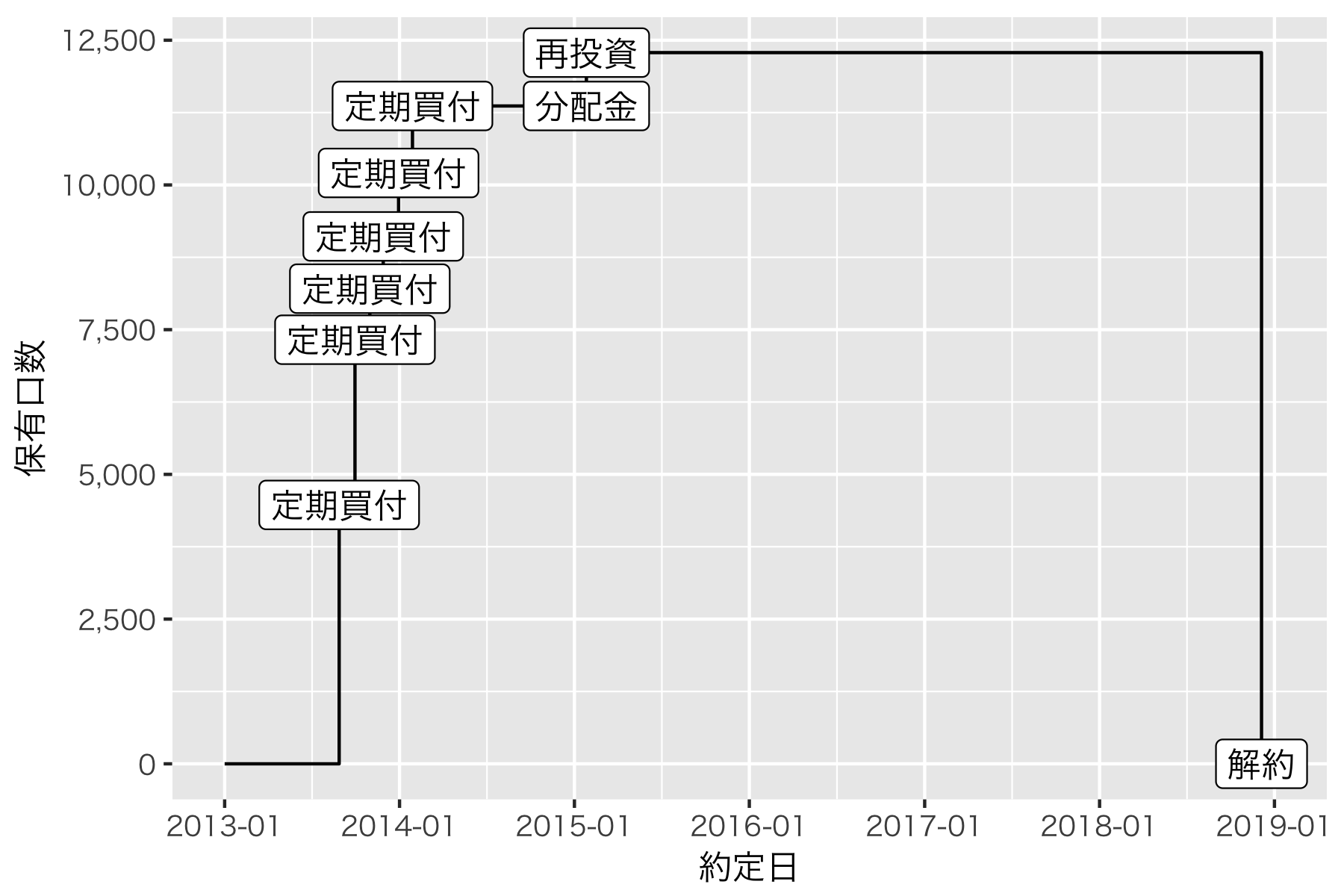

買付と売却の様子を図示しておきます。

2013 年から 2014 年まで合計 6 回の定期買付があり、2015 年に一度だけ再投資があり、2018 年中に解約(売却)しています。

data[, S := ifelse(取引種別 %in% c('購入', '定期買付', '再投資'), 1, ifelse(取引種別 %in% c('解約', '償還金'), -1, 0))]

ggplot(rbind(data[ファンド名 == 'トルコ株式オープン(愛称:メルハバ)', ][order(約定日)][, .(約定日, 取引種別, 保有口数=cumsum(S * 口数))], data.table(約定日 = as.Date(c('2013-01-01', '2019-01-01')), 取引種別 = c(NA, NA), 保有口数 = c(0, 0))), aes(x = 約定日, y = 保有口数, label = 取引種別)) + geom_step() + geom_label(family = "HiraKakuPro-W3") + scale_x_date(date_labels = '%Y-%m', breaks = seq(as.Date("2013-01-01"), as.Date("2019-01-01"), by = "1 year")) + scale_y_continuous(label = comma) + theme_gray (base_family = "HiraKakuPro-W3")

このファンドに対しては配当所得と譲渡所得に対する課税はあるでしょうか。

一見すると、分配金も発生していますし、解約(売却)も発生しているので、配当所得と譲渡所得が発生し、この所得に対して税金を納めなくてはいけないと考えるかもしれません。

しかし、実際に課税対象になるかどうかは、分配金および解約が発生した時の個別元本(平均投資元本)の値との比較をしなくてはいけません。

2013 年 8 月 28 日から 2014 年 1 月 28 日まで合計 6 回の定期買付があったことが分かります。

6 回の定期買付直後の個別元本(平均投資元本)は 108,302,114 / 11,364 = 9,530 円です。

単位口数 (10,000 口)あたり平均 9,530 円で取得したということです。

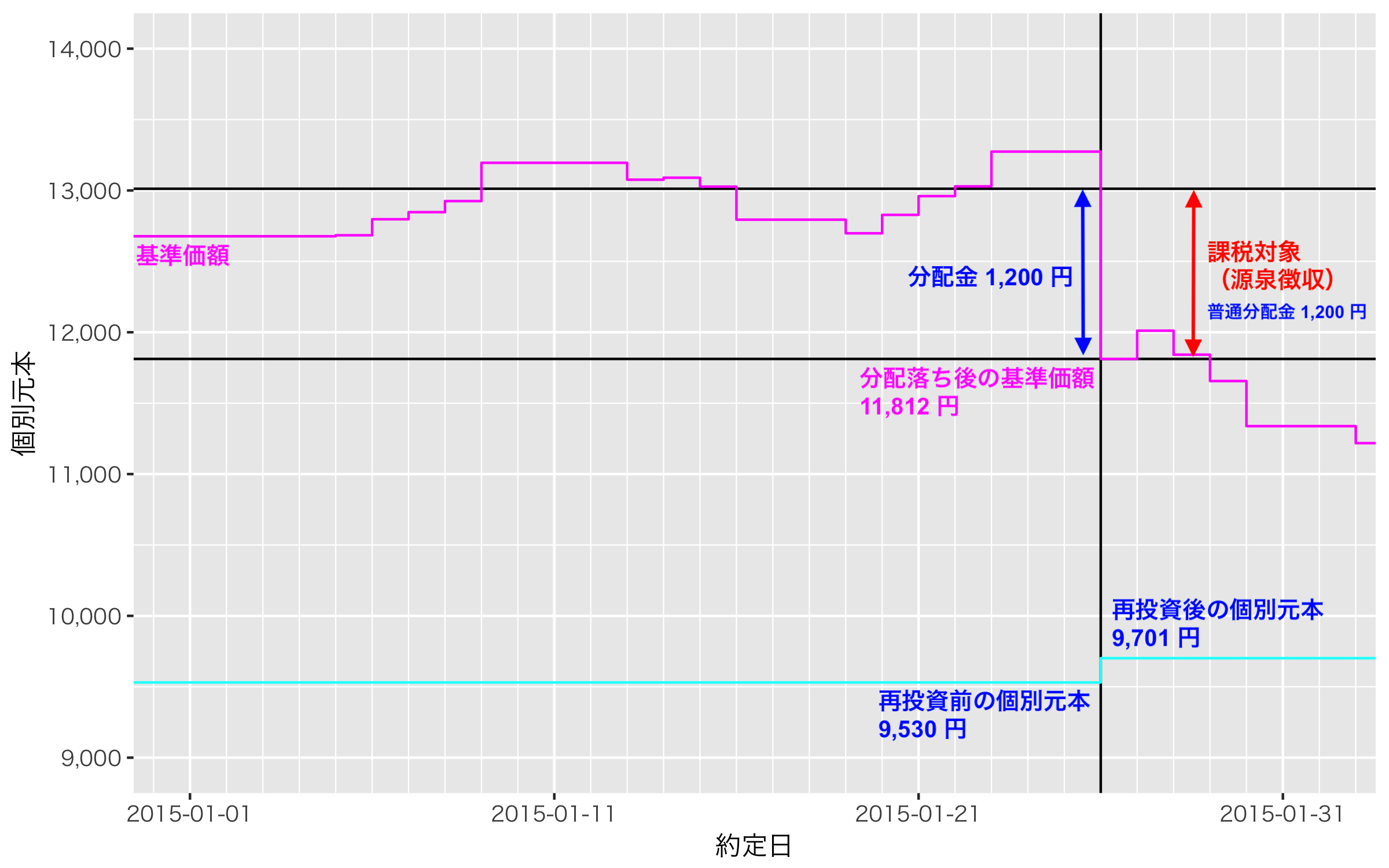

2015 年 1 月 26 日、分配金 1,200 円 * 11,364 口 / 10,000 口 = 1,364 円 が支払われています。

この日の基準価額は 11,812 円 でした(損保ジャパンアセットマネジメントで確認できます)。

分配落ち後の基準価額 (13,012 円 - 1,200 円 = 11,812 円) が個別元本(平均投資元本)9,530 円 を上回っているので、分配金 1,364 円全額が課税対象になっています。

この課税対象額 1,364 円に対して所得税(税率 15.315%) 208 円が源泉徴収されます。

また、この課税対象額 1,364 円に対して住民税(税率 5%)68 円が源泉徴収されます。

受渡金額(税引後分配金額)は 1,364 円 - 208 円 - 68 円 = 1,088 円になります。

同日、この受渡金額 1,088 円が全額再投資され、保有口数が増加していることを確認することができます。

再投資後の個別元本(平均投資元本)は (9,530 円 * 11,364 口 + 11,812 円 * 922 口) / (11,364 口 + 922 口) = 9,701 円になります。

2015 年 12 月 5 日、全保有 11,364 口 + 922 口 = 12,286 口を解約しました。

この日の基準価額 5,350 円は個別元本(平均投資元本)9,701 円を下回っているので課税対象金額は 0 円です。(ただし、譲渡所得を計算するための個別元本は買付手数料込で計算するのが正当です。)

このファンドの場合は、分配金が全て課税対象になり源泉徴収されましたが、解約(売却)に対しては課税対称になっていないことが分かります。

分配金が全て課税対象になる訳ではありません。

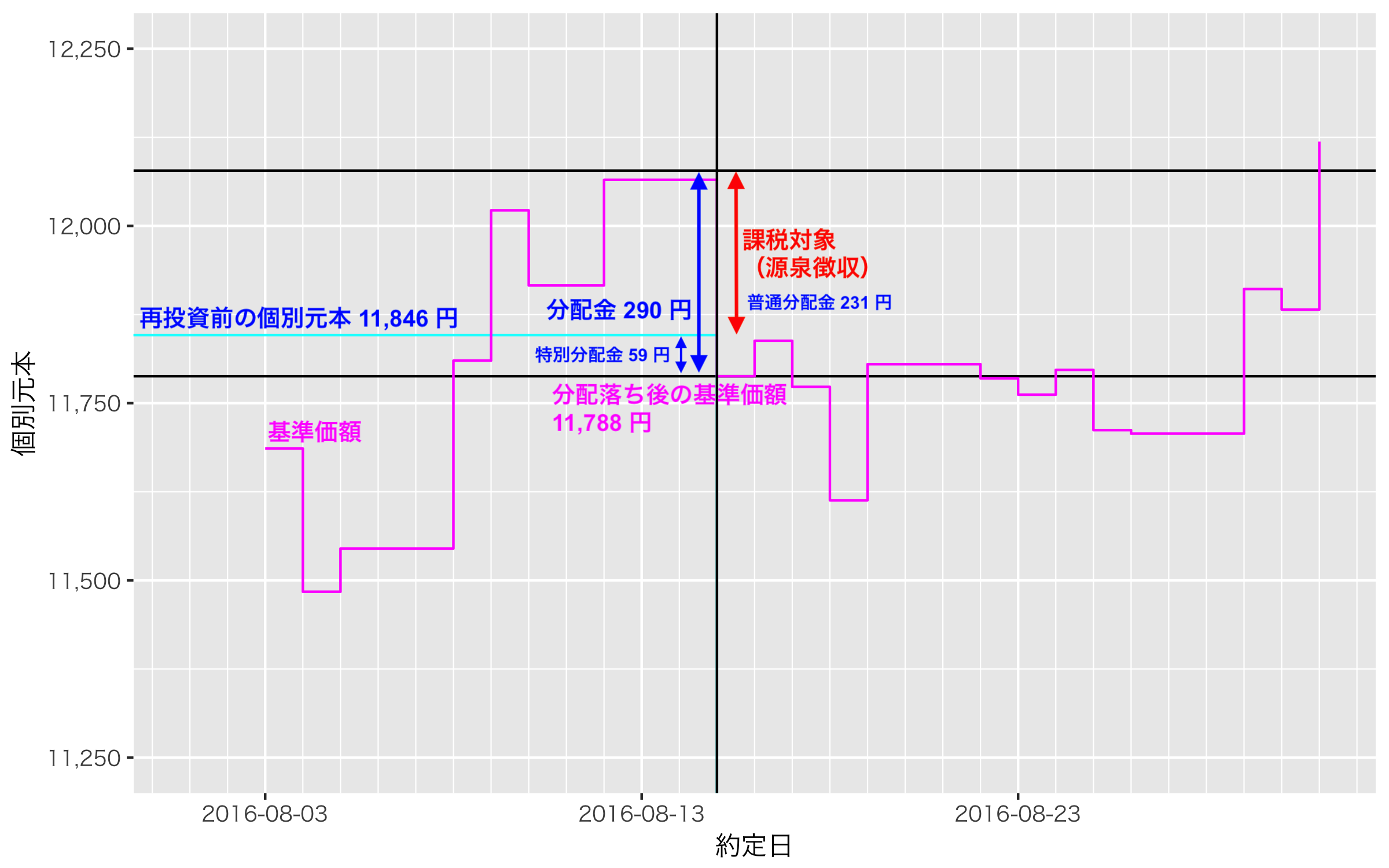

下記は「香港ハンセン指数ファンド」の 2016 年 8 月 15 の分配金の様子です。

分配落ち後の基準価額 11,788 円が再投資前の個別元本 11,846 円を下回っています。

したがって、分配金の内、11,846 円 - 11,788 円 = 59 円は課税対象にはなりません(特別分配金)。

分配金の内、290 円 - 59 円 = 231 円が課税対象となります(普通分配金)。

譲渡所得

「株式等に係る譲渡所得等の金額の計算明細書」の提出に必要な項目は下記です。

| 項目 | 備考 |

|---|---|

| 譲渡年月日 | 解約(売却)時の受渡日または約定日 |

| 譲渡した株式等の銘柄 | 株式または投資信託の銘柄 |

| 数量 | 枚数または口数 |

| 譲渡先の所在地・名称等 | 証券会社の名称 |

| 譲渡による収入金額 | 解約(売却)金額。[単価(基準価額)] × [口数] / [単位口数] |

| 取得費 | 買付金額(手数料込)。[個別元本(受渡金額ベース)] × [口数] / [単位口数] |

| 譲渡のための委託手数料 | 解約(売却)時の手数料。 |

| 取得年月日 | 最終買付の受渡日または約定日。 |

株式等の譲渡に要した費用等とは(国税庁)

譲渡した株式等の取得費(国税庁)

同一銘柄の株式等を2回以上にわたって購入している場合の取得費(国税庁)

取引履歴に含まれている個別元本は配当金計算用です。

譲渡所得を計算するための個別元本は受渡金額(買付手数料込)で計算します。

尚、個別元本の定義は証券会社によって違う可能性があります。

分配金のお取り引きに表示される「個別元本」は、分配金支払い前の個別元本です。「個別元本」とは、投資信託におけるお客さまごとの課税上の購入価額(手数料等は含まれない)です。

特定口座の「取得単価」は、個別元本に取得時の費用(販売手数料・消費税等)を考慮した価格です。

今回は、取引が「買付 => 解約」という順番でしか発生していなことを前提に、下記で「個別元本(受渡金額ベース)」を計算します。

「買付 =>(部分)解約 => 買付 => 解約」という順番で取引が発生する場合において、平均取得単価をスマートに計算できる方法を知っている方がいれば教えてください。

data[, 取得年月日 := max(ifelse(取引種別 %in% c('購入', '定期買付'), 約定日, as.Date('1970-01-01')), na.rm = TRUE), by = ファンド名]

data[, 保有口数 := cumsum(S * 口数), by = ファンド名]

data[, 最大保有口数 := max(保有口数), by = ファンド名]

data[, `最大保有元本(受渡金額ベース)` := sum(ifelse(S == 1, 受渡額, 0)), by = ファンド名]

data[, `個別元本(受渡金額ベース)` := `最大保有元本(受渡金額ベース)` / 最大保有口数 * 単位口数]

「株式等に係る譲渡所得等の金額の計算明細書」作成用集計データとして data.capital を作成します。

年内の「譲渡による収入金額」の合計と「取得費」の合計を確認します。

data.capital <- data[between(約定日, '2018-01-01', '2018-12-31') & (取引種別 %in% c('解約', '償還金')), .(譲渡年月日 = 約定日, 譲渡した株式等の銘柄 = ファンド名, 数量 = 口数, 譲渡による収入金額 = 約定額, 取得費 = round(`個別元本(受渡金額ベース)` * 口数 / 単位口数), 譲渡のための委託手数料 = ifelse(is.na(手数料), 0, 手数料) + ifelse(is.na(消費税), 0, 消費税) + ifelse(is.na(信託財産留保額), 0, 信託財産留保額), 取得年月日)]

data.capital[, .(譲渡による収入金額 = sum(譲渡による収入金額), 取得費 = sum(取得費))]

譲渡による収入金額 取得費

1: xxx,xxx xxx,xxx

配当所得

「上場株式等に係る配当所得等」の入力に必要な項目は下記です。

| 項目 | 備考 |

|---|---|

| 収入金額 | 普通分配金 |

| 源泉徴収税額 | 所得税(復興特別所得税含) |

| 配当割額控除額 | 地方税 |

収入金額は分配金の内、普通分配金の金額だけを記載すれば良いです。

(平成26年4月1日現在法令等)

オープン型の証券投資信託の分配金のうち、元本の払戻しに相当する部分として分配される特別分配金(収益調整金の分配金)は、非課税とされています。

「収入金額」欄には、特別分配金を除いた配当等の金額を入力してください。

(所法9、所令27)

「上場株式等に係る配当所得等」の入力に必要な集計データとして data.income を作成します。

data.income <- data[between(約定日, '2018-01-01', '2018-12-31') & (取引種別 %in% c('分配金')), .(収入金額 = sum(普通分配金), 源泉徴収税額 = sum(所得税), 配当割額控除額 = sum(地方税)), by = ファンド名]

data.income[, .(収入金額 = sum(収入金額), 源泉徴収税額 = sum(源泉徴収税額), 配当割額控除額 = sum(配当割額控除額))]

収入金額 源泉徴収税額 配当割額控除額

1: xxx,xxx xxx,xxx xxx,xxx

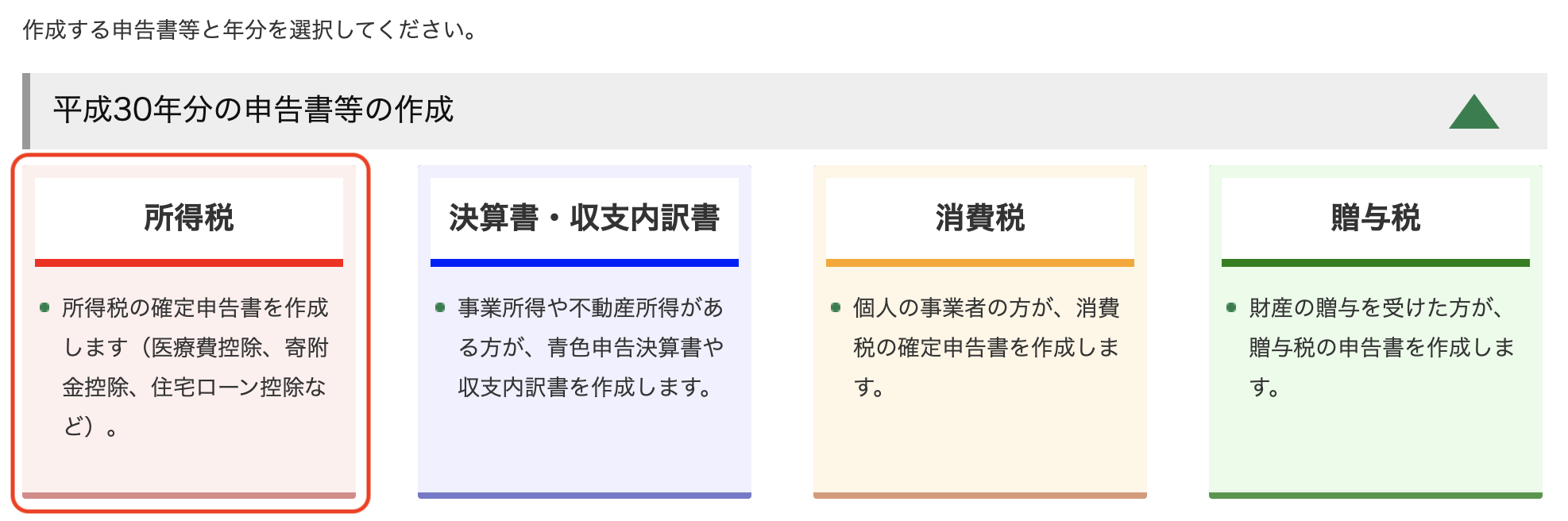

書類作成

国税庁 確定申告書等作成コーナーで申告書類を作成します。

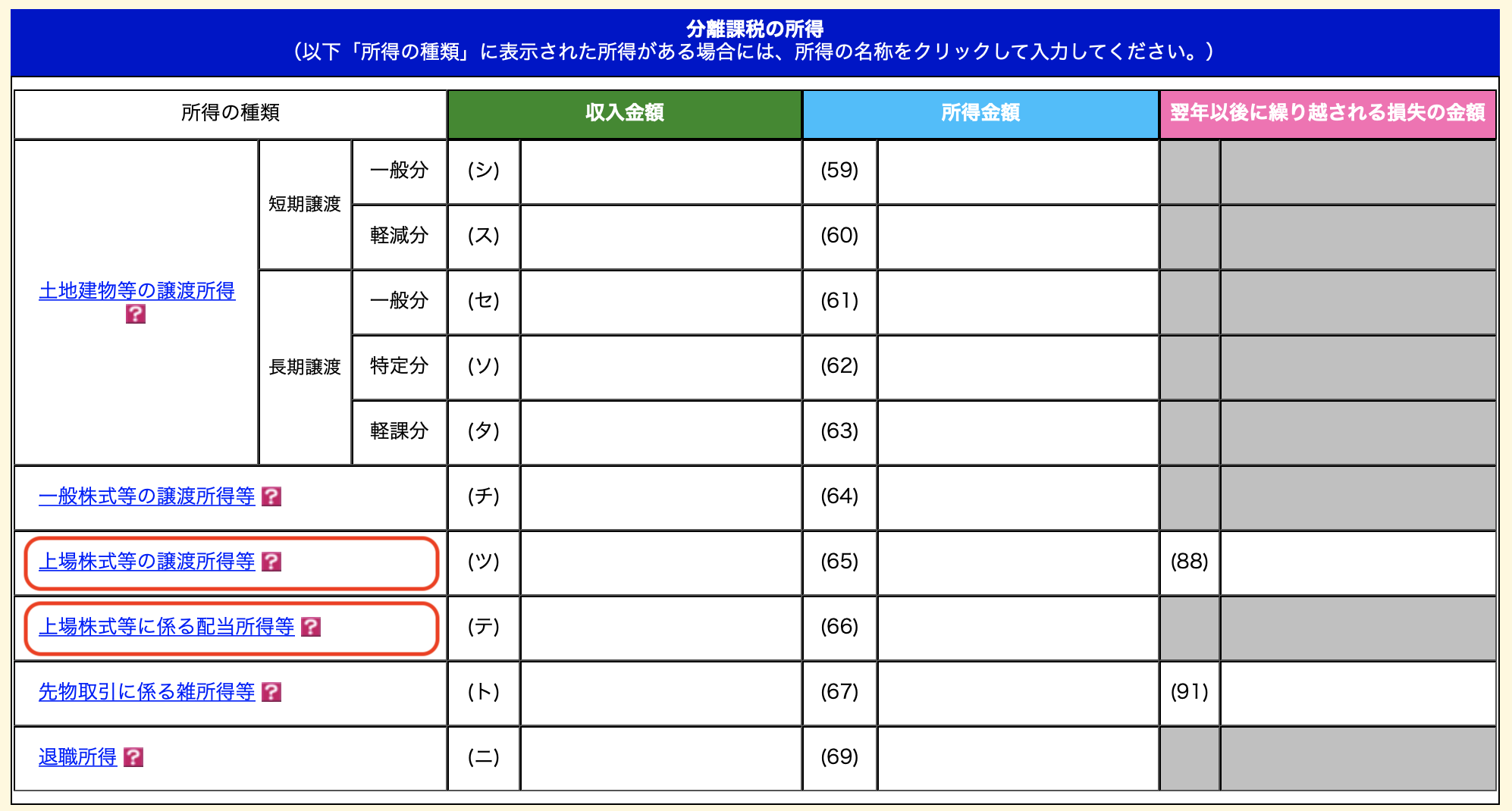

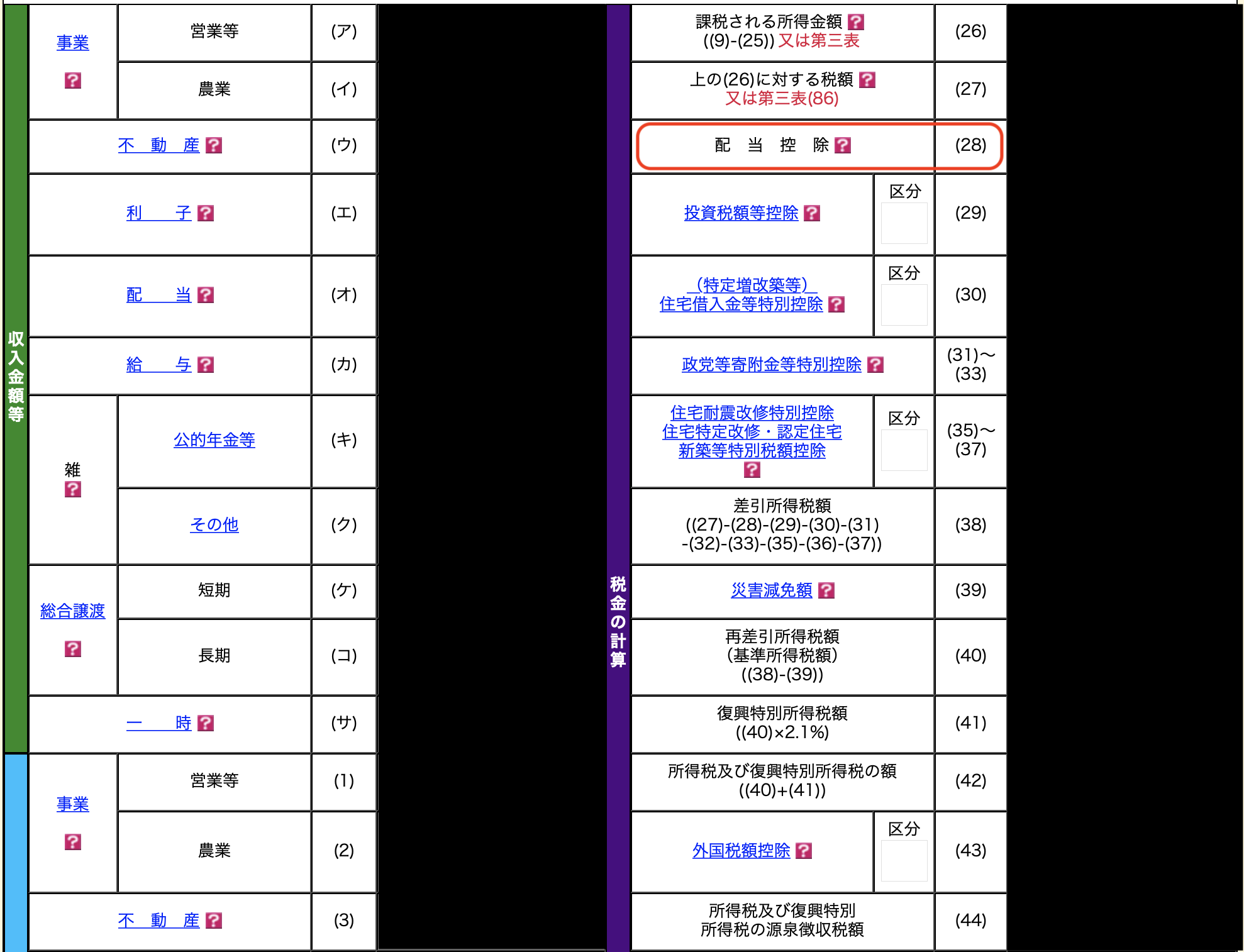

「所得・所得控除等入力」の下段が分離課税の所得です。

「上場株式等の譲渡所得等」と「上場株式等に係る配当所得等」の欄を埋めます。

一般の公募投資信託は上場されていませんが「上場株式等」で問題ありません。

「⑦ 投資信託でその設定に係る受益権の募集が一定の公募により行われたもの(特定株式投資信託を除きます。)の受益権」に相当します。

上場株式等とは(国税庁)

上場株式等の配当等とは(国税庁)

配当控除を受けるためには、配当所得の課税方法を「総合課税」にします。

損益通算・繰越控除するためには、配当所得の課税方法を「申告分離課税」にします。

特定口座年間取引報告書の転記

「特定口座の配当所得を配当控除する場合」または、「上場株式等の損益通算・繰越控除をする場合」は、特定口座(源泉徴収の有無に関わらない)の特定口座年間取引報告書の内容を転機します。

特定口座の源泉徴収の有無の記入欄があります。

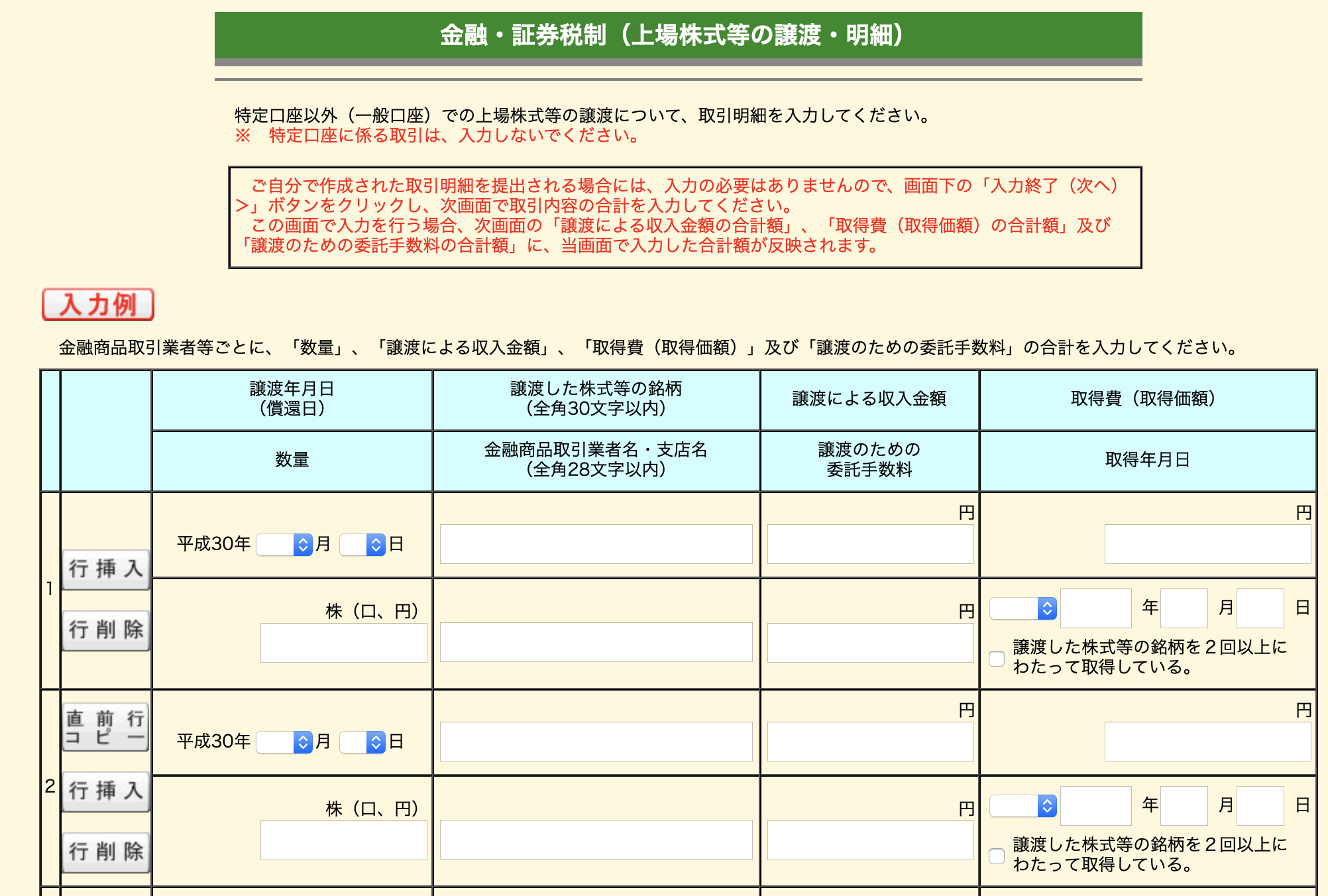

上場株式等の譲渡所得等

一般口座の譲渡所得を記入します。

集計済 data.capital を用意します。

年度内に複数回の同一銘柄の譲渡所得があった場合も、合算せずに譲渡取引毎に記入します。

上場株式等に係る配当所得等

一般口座の配当所得を記入します。

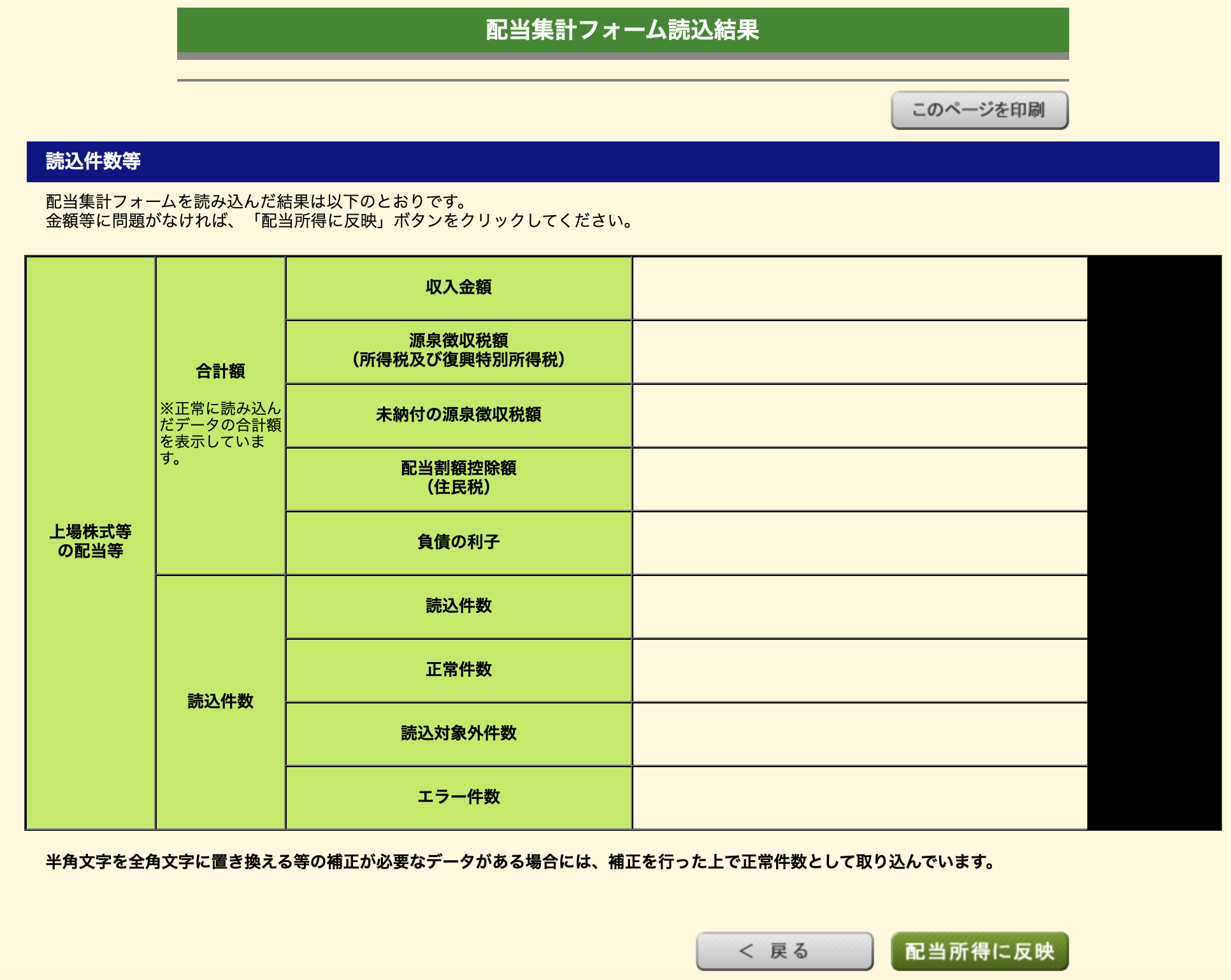

配当集計フォームという Excel ファイルをダウンロードし記入します。

証券口座から 2018 年度分の支払通知書をダウンロードします。

集計済 data.income を用意します。

支払通知書には配当金がある度に金額が記載されています。

年度内に同一銘柄から配当所得が複数回あった場合は合算します。

支払通知書があれば、電卓を用いてファンド毎に年間配当金を計算することもできますが、数十名柄ある場合は data.income のように集計済ファイルがあった方が計算が楽でしょう。

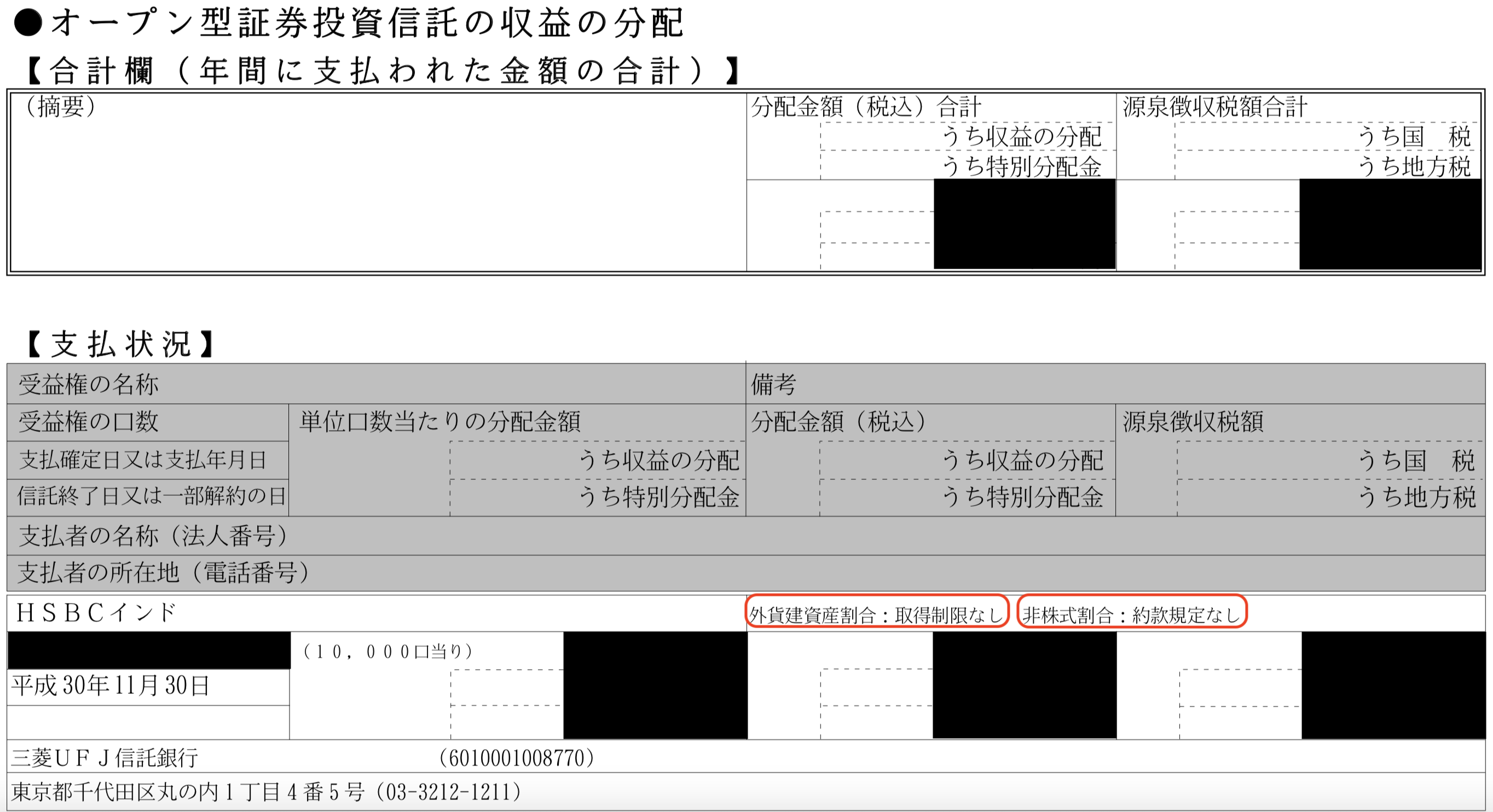

配当集計フォームの「(2) 支払通知書の種類」を記入します。

一般の投資信託の場合は

| 項目 | 記入 |

|---|---|

| 支払通知書の種類 | 「2 オープン型証券投資信託収益の分配の支払通知書」を記入 |

| 外貨建資産割合 | 支払通知書に従い記入 |

| 非株式割合 | 支払通知書に従い記入 |

と記入すれば良いです。

オープン型投資信託とは追加型投資信託(運用開始後いつでも購入可能)のことです。

「外貨建資産割合」と「非株式割合」とは「支払通知書」に記載されていると思います。

配当集計フォームの「(3) 配当等の種類」を記入します。

「(2) 支払通知書の種類」を記入すれば半自動的に「(3) 配当等の種類」が選択されます。

| 配当等の種類 | 備考 |

|---|---|

| 1 上場株式等に係る配当等(次の2~4に該当するものを除く。) | 上場株式または特定株式投資信託 |

| 2 外貨建等証券投資信託以外の特定証券投資信託の収益の分配 | 特定証券投資信託 |

| 3 外貨建等証券投資信託の収益の分配(特定外貨建等証券投資信託以外) | 特定証券投資信託 |

| 4 配当控除(税額控除)の対象とならない配当等" | 特定外貨建等証券投資信託 |

配当等の種類の選択方法(国税庁)

外貨建等証券投資信託とは(国税庁)

外貨建資産割合・非株式割合の選択方法(国税庁)

「(7) 収入金額」に年間の普通分配金の総額を、「(8) 所得税」に年間に源泉徴収された所得税の総額を、「(9) 住民税」に年間に源泉徴収された住民税の総額を記入します。

配当集計フォームの「各シートの合計金額」の値と「支払通知書」の値とを比較してください。

収入金額・源泉徴収額・配当割額控除額が一致していることを確認してください。

配当集計フォームを読み込み配当所得に反映させます。

配当控除

配当所得の課税方法を「総合課税」にした場合は、配当控除の金額を「所得・所得控除等入力」画面で確認してください。

もし、配当控除の金額があまりに少額の場合は、配当所得の課税方法を「申告分離課税」にした方が有利になるかもしれません。

提出書類

帳票を出力すると全部で 52 ページになりました。印刷すると重いですよ。来年からは e-tax やな・・・。

株式等に係る譲渡所得等の金額の計算明細書

一般口座で発生した譲渡所得は「株式等に係る譲渡所得等の金額の計算明細書」の「特定口座以外で譲渡した株式等の明細」に転記されます。

所得の内訳書

一般口座で発生した配当所得は「所得の内訳書」に転記されます。

特定口座年間取引報告書

今回のケースでは、特定口座に関しては(源泉徴収の有無に関わらず)「特定口座年間取引報告書」を提出する必要があります。

上場株式等の配当等に係る支払通知書

一般口座に関しては「上場株式等の配当等に係る支払通知書」を提出する必要があります。

「特定口座年間取引報告書」は原本のみが有効で印刷(コピー)は無効だという話ですが、「上場株式等の配当等に係る支払通知書」に関しては電子交付されている書類を印刷で大丈夫だそうです(証券会社のカスタマーサポートに問い合わせ済)。

53 ページあるんですけど全部印刷しないとダメですか・・・つら・・・。

正しい投資信託の定期買付の方法

証券口座は「特定口座(源泉徴収あり)」で開設してください。

「特定口座(源泉徴収あり)」で証券口座を開設していても、確定申告をする権利があります!

面倒だったり無意味だったりした場合は確定申告しなくても良いですし、税金の還付が受けられそうな時は確定申告すれば良いんです!

確定申告を忘れていても税務署から刺されることもありません!

迷わず「特定口座(源泉徴収あり)」で口座を開設してください。

買付手数料がかかる投資信託を購入してはいけません。

時代は買付手数料ゼロです。昔がおかしかっただけなんです。買付手数料ゼロが当たり前です。

未だに無知なおじいちゃんおばあちゃんに買付手数料 3% で投資信託を売りつけたりしている銀行員がいるらしいです。ひどい話です。

生きている間に買付手数料を回収できるかどうかも分からないのに・・・

信託報酬が安い投資信託を購入してください。

同じ種別の投資信託であれば、信託報酬が安い投資信託を購入してください。

純資産総額が大きい投資信託を購入してください。

純資産総額が 100 億円以上ある投資信託または対前年で純資産総額 40 億円以上成長している投資信託を購入してください。

純資産総額が大きい投資信託は規模に対する経費を抑えることができます。

純資産総額が小さい投資信託は繰上償還されてしまうリスクがあります。

NISA 口座を活用してください

5 年間の中期保有が前提であれば NISA 口座の非課税枠を活用してください。

インデックス型の投資信託を購入してください。

インデックス型の投資信託は信託報酬が安いだけでなく、なぜ基準価額が上がったのか(下がったのか)の理由が明白です。

アクティブ型の投資信託を購入する場合は、本当に高い信託報酬に見合う投資信託なのかよく考えてください。

また、なぜ基準価額が上がったのか(下がったのか)の理由を説明できる材料を自分自身で用意できるのか、自問してください。

分配金は必要ありません。

分配金は本来不要です。再投資すれば同じことだと考える人もいますが違います。

分配金に対しては税金がかかるんです。景気が良い時に散々(普通)分配金を出したあげく、基準価額が下がって譲渡損失が出ると、支払われた普通分配金に対する税金分が損です。

分配金は多くて年に 1 回で十分です。毎月出されると確定申告の集計業務もつらいです。

定期買付してください。

「安い時に買って高い時に売ろう」とかそういう野暮なことは考えないでください。毎月(毎日)決まった金額を無心に定期買付してください。

長期保有してください。

一度購入したらずっと保有し続けてください。

ただし、内容が同等の投資信託で、信託報酬がより安いものが世に現れた場合は、買い替えても構いません。

もちろん、手数料がかからないことが前提です。

仕組みを説明できないものは購入してはいけません。

投資対象には様々なものがあります。不動産、通貨、コモディティ・・・。

なぜそれに投資すると儲かるのか、その理屈が自分で説明できないものを購入してはいけません。

また、社債や株式に代えてそれに投資する意味が本当にあるのか、よく考えてください。

テーマ型投資信託を購入してはいけません

もし本当に特定のテーマに賭ける合理性があるのであれば、ポートフォリオ全体をそのテーマに寄せるべきだと思います。

テーマ型投資信託の信託報酬は高いです。様々なテーマ型投資信託を寄せ集めると、結局インデックス型の投資信託と大して変わらなくなってしまいます。そうなると、信託報酬の安いインデックス型の投資信託を購入した方が有利です。

長期保有が前提であれば海外(全世界)株式に投資するのが良い

保有期間 10 ~ 20 年間が前提であれば個人的には下記のような投資信託の定期買付をお薦めします。

| ファンド名 | 運用会社 | 純資産総額 | 信託報酬 |

|---|---|---|---|

| ニッセイ外国株式インデックスファンド | ニッセイアセットマネジメント | 1,125 億円 | 0.11772% |

| eMAXIS SLIM 先進国株式インデックス | 三菱 UFJ 国際投信 | 357 億円 | 0.11772% |

| eMAXIS SLIM 全世界株式(除く日本) | 三菱 UFJ 国際投信 | 42 億円 | 0.15336% |

「ニッセイ外国株式インデックスファンド」は日本生命の唯一の良心と言っても過言ではないでしょう。

中期保有が前提でも海外(全世界)株式を基本に投資するのが良い

中期保有の場合は債権を組入れた方が安全です。

保有期間 5 年間程度が前提であれば個人的には下記のような投資信託の定期買付をお薦めします。

| ファンド名 | 運用会社 | 純資産総額 | 信託報酬 | 組入比率 |

|---|---|---|---|---|

| eMAXIS SLIM 全世界株式(除く日本) | 三菱 UFJ 国際投信 | 42 億円 | 0.15336% | 75% |

| eMAXIS SLIM バランス(8資産均等型) | 三菱 UFJ 国際投信 | 218 億円 | 0.17172% | 25% |

「eMAXIS SLIM バランス(8資産均等型)」は国内(日本)に 37.5% 投資しています。「eMAXIS SLIM 全世界株式(除く日本)」75% +「eMAXIS SLIM バランス(8資産均等型)」25% で保有すれば、国内(日本)への投資割合を 0.25 * 37.5% = 9.375% にまで下げることができます。

この組入比率の場合は、債権への投資割合は 0.25 * 37.5% = 9.375%、新興国への投資割合は (0.75 * 12%) + (0.25 * 25%) = 15.25%、リートへの投資割合は 0.25 * 25% = 6.25% になります。

もし、保有期間 5 年にも関わらず、新興国への投資割合が多いと感じるのであれば、保有資産を「先進国株式インデックス」と「先進国債権インデックス」とに分解するのが良いでしょう。

| ファンド名 | 運用会社 | 純資産総額 | 信託報酬 | 組入比率 |

|---|---|---|---|---|

| ニッセイ外国株式インデックスファンド | ニッセイアセットマネジメント | 1,125 億円 | 0.11772% | 90% |

| ニッセイ外国債券インデックスファンド | ニッセイアセットマネジメント | 101 億円 | 0.1836% | 10% |