株価は95.4%の確立でボリンジャーバンド±2σの範囲内に収まる

エンジニア未経験、Qiita覚えたので初投稿

仮説 4.6%でしか負けないならボリンジャーバンドで売買すれば絶対に勝てる

条件 初期資本100万円、1ポジション100株、手数料0、副ポジション無し、25日移動平均線を基準

使用ライブラリ

- yfinance 株価取得

- Pandas データフレーム

- matplotlib.pyplot グラフ

- tqdm プログレスバー

- datetime Timestampオブジェクト

- os csv保存

処理順序

- 株価取得

- 移動平均線、 標準偏差、ボリンジャーバンド、乖離率の算出

- 売買ルール制定、バックテスト

- リターンの算出

- グラフ化

必要なライブラリのインストール

pip install yfinance

pip install pandas

pip install matplotlib

pip install tqdm

株価取得

(株)みずほフィナンシャルグループ【8411】を取得する

Scraping_Stocks = [

"8411",

]

import yfinance

import pandas as pd

from tqdm import tqdm

data_list = []

for code in tqdm(Scraping_Stocks):

tmp = yfinance.download(f"{str(code)}.T", progress=False)

tmp["code"] = code

data_list.append(tmp)

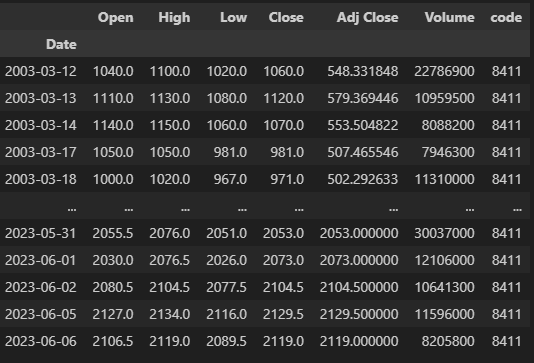

データフレームを結合し、中身を確認する

df = pd.concat(data_list) #データフレームの結合

df #データの確認

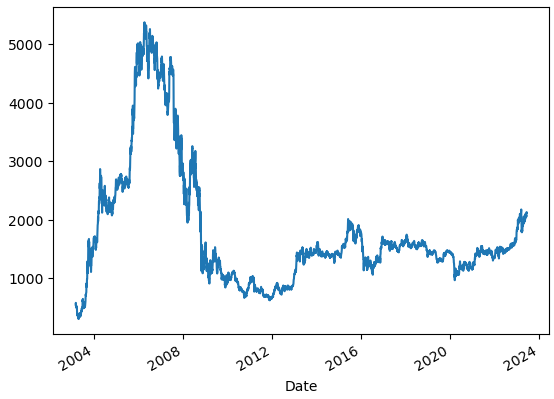

20年分の株価データを取得することが出来た

調整後終値をプロットする

import matplotlib.pyplot as plt

df["Adj Close"].plot()

調整後終値 = 株式分割前の終値を株式分割後の終値に調整したもの

移動平均線、 標準偏差、ボリンジャーバンド、乖離率の算出

window = 25 # 移動平均のウィンドウサイズ

df['MA'] = df['Adj Close'].rolling(window=window).mean() #移動平均線

df['StdDev'] = df['Adj Close'].rolling(window=25).std() #標準偏差

df['Deviation'] = (df['Adj Close'] - df['MA']) / df['StdDev'] #移動平均線からの乖離率

df['Bollinger bands+2'] = df['MA'] + (2*df['StdDev']) #ボリンジャーバンド+2σ

df['Bollinger bands-2'] = df['MA'] - (2*df['StdDev']) #ボリンジャーバンド-2σ

データを視覚的に確認する

移動平均線が算出されるまでは NaN値 となっている

20年分だとグラフが潰れて確認できない。

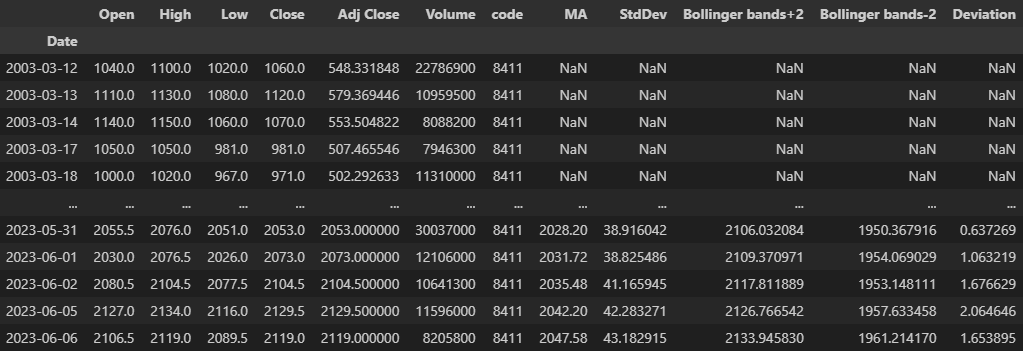

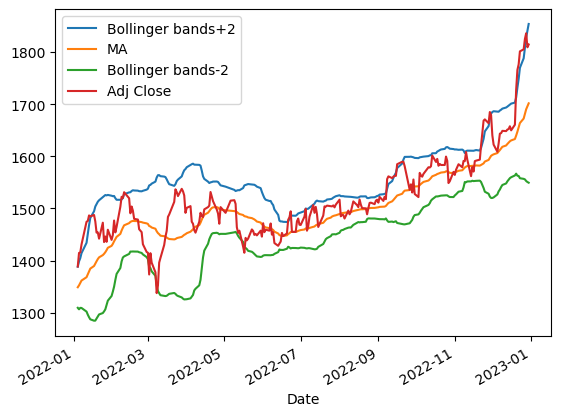

ロシアのウクライナ進行付近、2022年1月から2023年6月までを範囲指定しグラフ化する

start_date = '2022-01-01'

end_date = '2023-06-06'

# 範囲指定のためのスライシング

filtered_data = df.loc[start_date:end_date]

標準偏差

filtered_data['StdDev'].plot()

plt.show() # プロットの表示

戦争よりも金融危機のほうが反応している、直近は40円程度の利確は積極的に狙えそう

調整後終値、移動平均線、ボリンジャーバンド

filtered_data[['Bollinger bands+2','MA','Bollinger bands-2','Adj Close']].plot()

plt.show() # プロットの表示

ほぼボリンジャーバンドの内側に収まっているように見える

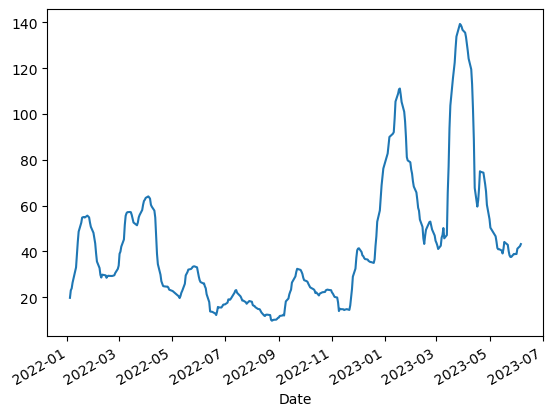

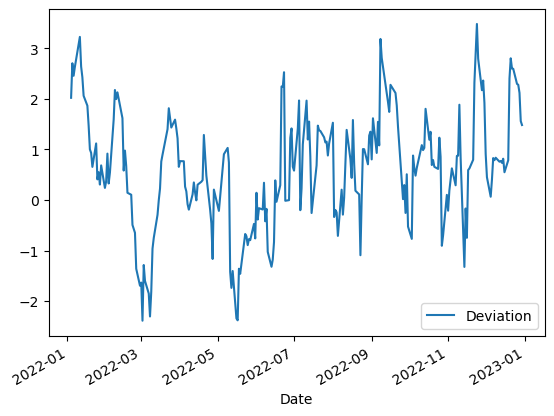

移動平均線からの乖離率

filtered_data[['Deviation']].plot()

plt.show() # プロットの表示

±2σの範囲外で取引が終わる日数 522日間 × 4.6% = 24日間

24日間よりも多く見える...と思う

売買ルール制定、バックテスト

売買ルール

- cash100万円

- 1lot100株

- 手数料0

- ポジションを有していたら反対売買のみ行う

import datetime

today = datetime.date.today()

today = pd.Timestamp(today) # 日付をTimestampオブジェクトに変換

df['Signal'] = 0

df['Position'] = 0

for i in range(25, len(df)): #24行目以前は 移動平均線等が NaN のため25行目から最終行まで

if df.index[i] == pd.Timestamp(today.date()):

break

df.loc[df.index[i], 'Position'] = df.loc[df.index[i-1], 'Position']

if df['Adj Close'].iloc[i] <= df['Bollinger bands-2'].iloc[i]:

if df['Position'].iloc[i] == 0: # ポジションがない場合にのみ買いシグナルを発生

df.loc[df.index[i], 'Position'] = 1

df.loc[df.index[i], 'Signal'] = 1

elif df['Position'].iloc[i] == -1: # 売りポジションがある場合には売りポジションをクローズ

df.loc[df.index[i], 'Position'] = 0

df.loc[df.index[i], 'Signal'] = 1

elif df['Adj Close'].iloc[i] >= df['Bollinger bands+2'].iloc[i]:

if df['Position'].iloc[i] == 0: # ポジションがある場合にのみ売りシグナルを発生

df.loc[df.index[i], 'Position'] = -1 # ポジションを売りに切り替え

df.loc[df.index[i], 'Signal'] = -1

elif df['Position'].iloc[i] == 1: # 買いポジションがある場合には買いポジションをクローズ

df.loc[df.index[i], 'Position'] = 0

df.loc[df.index[i], 'Signal'] = -1

df = df.drop(df.index[i+1:]) # i行目以降の行を削除

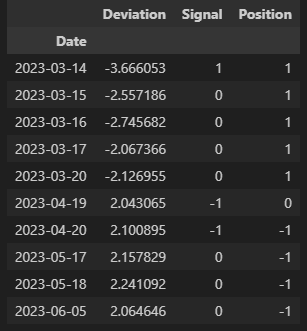

バックテストが正しく実行されているか確認する

移動平均線からの乖離率が+2以上又は-2以下でデータを抽出

filtered_data = df[(df['Deviation'] >= 2) | (df['Deviation'] <= -2)][['Deviation','Signal','Position']]

filtered_data.tail(10)

乖離率が -2以下の時に買いシグナル、買いポジション

乖離率が -2以下だが買いポジションを持っているのでシグナルが出ていない

乖離率が +2以上なので売りシグナル、ポジション解除

乖離率が +2以上なので売りシグナル、売りポジション

正しく動作している

リターンの算出

capital = 1000000

position_size = 100

df['Shares'] = df['Position'] - df['Position'].shift() # 株数変化列を作成

df['Shares'].fillna(0, inplace=True) # 株数変化列の最初の値を0に設定

df['Portfolio'] = df['Adj Close'] * df['Position'] * position_size # ポートフォリオ価値列を作成

df['Portfolio'].iloc[0] = 0 # 最初の日のポートフォリオ価値を0に設定

df['Cash'] = capital - (df['Shares'] * df['Adj Close'] * position_size).cumsum() # キャッシュ残高列を作成

df['Value'] = df['Cash'] + df['Portfolio'] # 総資産列を作成

df['Returns'] = df['Value'].pct_change() # リターン列を作成

df['Cumulative Returns'] = (1 + df['Returns']).cumprod() # 累積リターン列を作成

Shares = 株数変化列

Portfolio = 株式資産

Cash = キャッシュ残高

Value = 総資産

Returns = リターン

Cumulative Returns = 累積リターン

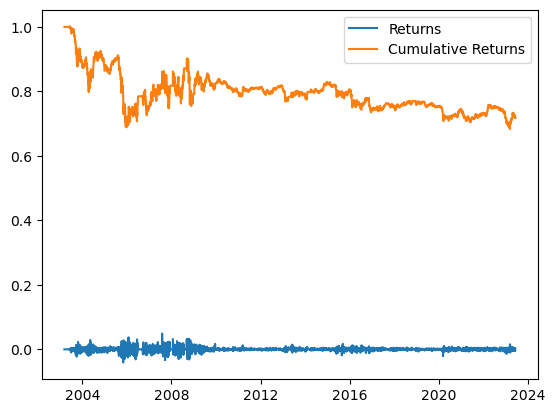

結果を確認してみる

print('Cumulative Returns:', df['Returns'].sum())

print('Return:', df['Returns'].sum() * capital) # リターンの計算

Cumulative Returns: -0.26667785862970095

Return: -266677.85862970096

視覚的に確認する

plt.plot(df[['Returns','Cumulative Returns']])

plt.legend(df[['Returns','Cumulative Returns']])

plt.show()

2006年から2008年にかけて上昇、

上記以外の期間は損失を出している

結論

-26万6000円

ボリンジャーバンドだけだと売買シグナルとしては使えない。

最後までお読みいただき、ありがとうございました。

※条件を変えることで結果は変わります。

1. 銘柄を変える

2. ポジションを複数持つ

3. 初期資本を多くする

4. ロット数の調整

5. 損切の制定 etc...